République

Française

Documentation Datafoncier

Toutes les ressources sur les données foncières

République

Française

Documentation Datafoncier

Toutes les ressources sur les données foncières

Fiscalité

⚠️ Précautions d’usage Cette section regroupe des informations fiscales valables à la date de réalisation de l’étude (2018). Le droit fiscal pouvant faire l’objet de nombreuses modifications, il appartient au lecteur de vérifier les possibles mises à jour réalisées.

Cette présente étude s’intéresse à l’utilisation des données liées à la taxation au sein des Fichiers fonciers retraités par le Cerema, pour la réalisation d’études dans le champ des ministères en charge du Logement, de l’Aménagement et de l’Environnement. Elle n’a pas vocation à traduire l’état du droit fiscal, mais seulement à en esquisser les grandes lignes. L’angle choisi pour cette étude est donc de préférer la simplicité à l’exhaustivité.

À ce titre, l’étude ne décrit pas les nombreux cas particuliers issus des procédures fiscales, simplifie de manière importante certains mécanicismes fiscaux, ou opère des raccourcis conséquents en matière de droit fiscal, que l’auteur a considéré comme non significatifs au regard de l’exploitation de ces fichiers pour des études liées à l’environnement, le logement, l’aménagement, les risques, etc.

Les Fichiers fonciers sont issus de données liées à la taxation foncière. Il est donc nécessaire de connaître la manière dont cette taxe est élaborée pour mieux comprendre le périmètre d’utilisation de cette base dans le champ de l’aménagement du territoire. Cette étude fait donc le point sur le droit fiscal en application, et sa concrétisation dans la base de données.

Cette partie étudie plus en détail la taxation sur le foncier bâti, c’est-à-dire sur les locaux.

La taxe sur le foncier bâti s’applique à tout possesseur de biens bâtis, soit en particulier les 64,3 % des ménages propriétaires de leur logement1. Cette taxe a rapporté 32,73 Mds € en 20172.En d’autres termes, si la taxe sur le foncier non bâti était plus limitée, la taxe sur le foncier bâti est un impôt concernant de très nombreux ménages.

La structure de l’impôt sur le foncier bâti (de son vrai nom « taxe foncière sur les propriétés bâties (TFPB) ») date de 19593, et est mise en application depuis 1974 en remplacement du système qui prévalait alors. Cette structure est restée stable sur son mode de calcul global.

Cependant, de nombreuses exceptions, exonérations, dégrèvements et usages viennent modifier les conditions d’exercice de cette taxe4. En d’autres termes, la structure reste, mais les conditions d’application changent, et parfois très régulièrement.

L’impôt foncier dû par un contribuable est le suivant :

impôt = (base d'imposition) * taux

,avec

base d'imposition = valeur locative * ( 1 - pourcentage d'exonération ) * 0,50

En d’autres termes, il existe un abattement de 50 % sur la valeur locative pour le foncier bâti. Cette base d’imposition peut aussi faire l’objet d’exonérations partielles ou totales.

Chaque ensemble de propriétaires reçoit un impôt individualisé au local, qui constitue donc l’unité d’imposition. Un local appartient à un et un seul compte propriétaire5, c’est-à-dire un ensemble de propriétaires solidaires au sens de l’impôt. Par abus de langage, nous appellerons « propriétaire » ce qui sera toujours en réalité un compte propriétaire. Pour plus d’information sur le local et son utilisation dans les Fichiers fonciers, il est préférable de se référer au guide de prise en main des Fichiers fonciers.

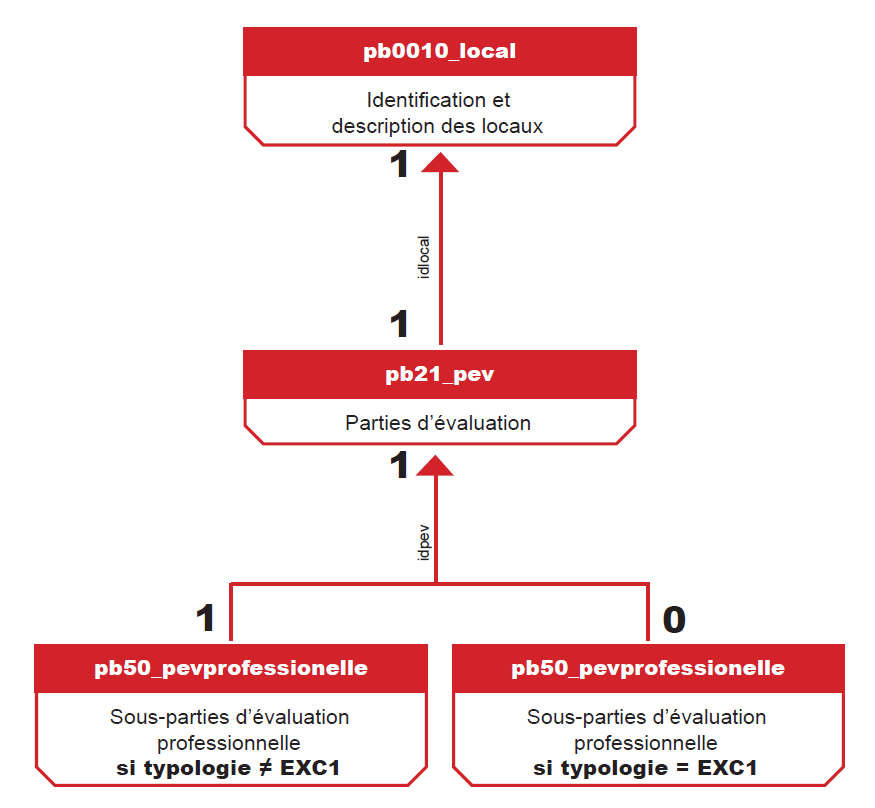

Cependant, si l’impôt est payé et présenté au local, le calcul se fait à la « pev » (partie d’évaluation). Cette pev est l’élément de gestion du bâti. Elle correspond à une fraction de local caractérisée par son usage, et faisant l’objet d’une évaluation distincte par les services des impôts.

À titre d’exemple, une maison individuelle peut posséder deux pev : l’une pour l’habitation principale et l’une pour la piscine. Les services des impôts calculeront séparément les deux entités, avec des coefficients différents. Cependant, sur l’avis d’imposition, un seul impôt sera demandé pour le local.

Un local peut ne posséder qu’une seule pev. Il existe une tendance de fond à fusionner ces deux notions, c’est-à-dire à s’arranger pour que chaque local possède une et une seule pev : ainsi, depuis 2015, les locaux professionnels révisés ne possèdent qu’une seule pev. Des expérimentations sont en cours pour séparer, au sein des locaux d’habitation, les locaux à usage d’habitation pure et les locaux à usage de dépendance non incorporés à l’habitation principale.

Dans le reste du rapport, nous traiterons de l’imposition à l’échelle de la pev.

Parmi les éléments bâtis, tous ne sont pas concernés par l’impôt. Ainsi, un élément visible sur une photo aérienne, ou par une étude de terrain peut se retrouver inscrit différemment dans les Fichiers fonciers.

En effet, certaines catégories de bâtis sont exonérées de plein droit (notamment les locaux publics et les bâtiments agricoles : cf infra). En théorie, ces locaux devraient être présents dans les Fichiers fonciers, mais indiqués en tant que local exonéré de taxe foncière. En pratique, cela peut se traduire différemment dans les Fichiers fonciers :

le local n’est pas présent

le local est présent, mais ses informations sont peu remplies (surface égale à 0 et valeur locative égale à 0)

le local est présent, correctement renseigné, et fait l’objet d’une exonération permanente.

C’est notamment le cas des mairies, qui peuvent faire partie de ces 3 catégories

L’impôt s’applique à 4 types de construction :

les constructions proprement dites,

les installations assimilables à des constructions,

les bateaux utilisés en un point fixe,

et enfin, certains terrains qui par leur nature sont imposables à la taxe foncière sur les propriétés bâties.

Tous les biens constitués « en dur » sont passibles de la taxe foncière. C’est par exemple le cas des hangars, pavillons de chasse et tribunes de stades sportifs. À l’inverse, les constructions facilement transportables (cabines, baraques foraines, etc.), ne sont pas taxés.

Les chalets de montagne, et les habitations légères de loisir fixées au sol rentrent dans le champ de la taxe foncière.

Les abris de jardin sont par nature exonérés de taxe foncière, sauf si leur dimension est non négligeable et qu’ils sont fixés au sol.

En théorie, les bâtis de petites dimensions (distributeurs d’essence, pylônes électriques, etc.) seraient soumis à la taxation foncière. Cependant, au vu de leur très faible dimension, l’usage est de négliger cette taxe. En pratique, cela conduit à ne pas avoir de locaux présents dans les Fichiers fonciers pour ce genre de produits.

Au niveau juridique, la différence est claire. Cependant, le caractère de fixation au sol est assez complexe à appréhender, et reste difficile à contrôler. La plupart du temps, les abris de jardins sont donc non taxés, d’autant plus qu’une partie d’entre eux ne font pas l’objet d’une déclaration au titre de l’urbanisme.

Les ouvrages d’arts privés sont indiqués dans les Fichiers fonciers. Ainsi, on peut repérer les (rares) barrages privés. En théorie, nous devrions retrouver aussi les ponts privés. Cependant, ceux-ci étant majoritairement présents dans les complexes industriels, nous ne disposons pas forcément de l’information6.

Les routes privées sont bien présentes.

Concernant les chemins de fer, ceux-ci sont en théorie taxés comme :

« non bâti » (cgrnum = ‘12’) s’il s’agit de voies principales de circulation et leurs dépendances

« bâti » si les voies dépendent du service de l’exploitation (c’est-à-dire voies de chantier, d’ateliers, de chargement / déchargement de marchandises….)50.

Les tests concernant cette répartition n’ont cependant pas été réalisés à ce stade.

Les bateaux fixés utilisés en tant que commerce ou habitation sont en théorie passible de la taxe foncière.

Les dépendances des bâtiments sont généralement considérées comme bâties. En pratique, cela signifie que ces alentours ne sont pas passibles de la taxe sur le foncier non bâti. Ainsi, une maison avec un petit jardin, ou un parking de centre commercial sera souvent taxé uniquement sur le bâti. À l’inverse, un grand jardin pourra être taxé en partie en foncier non bâti.

Outre ce cas très classique, certains terrains non construits peuvent parfois être affectés au type bâti. Il s’agit cependant d’exceptions.

http://bofip.impots.gouv.fr/bofip/312-PGP

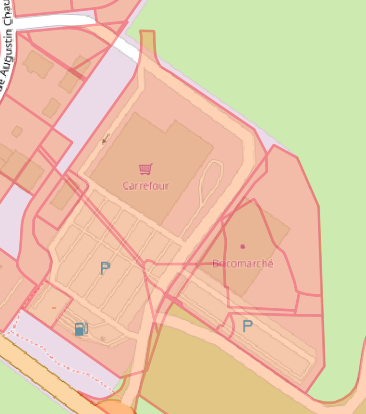

Exemple d’un centre commercial : toutes les parcelles en rouge (donc centre commercial + parking) sous passibles de la taxe sur le foncier bâti

Les aérodromes commerciaux et les terrains de campings sont considérés comme passibles de la taxe foncière bâtie.

Les permis de construire (et plus généralement toutes les autorisations au titre de l’urbanisme), est totalement indépendant de la taxation foncière. En d’autres termes :

un immeuble dont le permis de construire a été autorisé peut ne pas être taxé, que ce soit en application de la loi, ou à la suite d’une erreur.

Un immeuble construit illégalement peut être soumis à une taxation.

L’autorisation d’un permis de construire (ou son achèvement) est cependant toujours notifiée aux services locaux des impôts, qui s’en servent pour inciter le contribuable à déclarer sa nouvelle construction.

Dans le cas général, un local présent dans les Fichiers fonciers a bien fait l’objet d’un permis de construire : les deux cas présentés ci-dessus ne sont que des exceptions assez rares.

Le croisement d’une occupation des sols ou d’une cartographie des constructions physiques7 avec les Fichiers fonciers peut ainsi permettre de repérer les constructions illégales n’ayant pas fait l’objet d’une déclaration d’imposition. En première approximation, on peut considérer que ces locaux n’ont pas fait non plus l’objet d’un permis de construire.

Cependant, il existe les locaux totalement légaux, qui sont par nature non imposés. Il s’agit par exemple des locaux publics.

Les locaux se partagent en plusieurs types :

les locaux à usage d’habitation, déclarés à l’aide des formulaires H1 et H2.

Les locaux d’activité industriels.

Les locaux à usage professionnel « ordinaire ». Ils contiennent la majorité des locaux à usage d’activité (bureaux, ateliers, commerces, etc.), soient environ 3,8 millions de locaux à l’échelle nationale.

À partir du millésime 2017, les locaux à usage d’activité ont fait l’objet d’une réforme, qui met à jour leur valeur locative. En raison de l’impact important de cette réforme, ces locaux à usage d’activité dits « ordinaires » font l’objet d’une partie séparée. Cette partie ne traitera donc que des locaux à usage d’habitation. Pour rappel, on peut trouver le type d’évaluation d’un local par le champ « ccoeva », présent dans la table des locaux.

Sur les 52,36 millions de locaux à l’échelle nationale :

48,98 millions concernent des locaux d’habitation ou des dépendances d’habitation ;

3,01 millions sont des locaux commerciaux « ordinaires » ; à ceux-ci, il faut ajouter 116 000 locaux évalués d’après leur bail, et qui servent donc de base pour évaluer les autres locaux commerciaux ordinaires ;

111 000 locaux sont évalués par méthode comptable ;

200 000 sont concernés par une évaluation spécifique aux transformateurs ;

60 000 locaux sont évalués par voie d’appréciation directe.

Chaque local d’habitation est caractérisé par :

la forme du local. Une maison sera taxée différemment d’un appartement.

son secteur d’imposition. Il s’agit d’une commune ou d’une partie de commune, qui sert de base sectorielle. Ainsi, un logement situé en plein centre de Paris ne sera pas taxé de la même manière qu’un logement situé à Amiens, et ce même si ses caractéristiques sont similaires.

Une catégorie de classement cadastral. Il s’agit d’un indicateur de la qualité du local selon un classement en 8 catégories. Ainsi, à surface et secteur équivalent, un appartement des années 1950 ne sera pas taxé de la même manière qu’un appartement neuf. La catégorie d’un local ne dépend cependant pas que de l’année de construction : elle dépend en théorie de l’architecture du local, la qualité de la construction, la distribution du local et des équipements présents.

| Critères | Modalités possibles. |

|---|---|

| Secteur d’imposition | |

| Type de local | Maison, appartement, dépendance isolée |

| Catégorie de classement cadastral | 8 modalités pour l’habitation, 4 pour les dépendances d’habitation. Il est cependant possible de créer des catégories intermédiaires. |

Il y aura donc, pour chaque secteur d’imposition, 20 valeurs locatives de référence8, calculées au m². Les maisons en classement cadastral « 5 » seront ainsi évaluées à part des appartements en classement cadastral « 4 ».

Le contribuable doit déclarer la surface fiscale de son local. Cette surface diffère de la surface habitable. En effet, la surface fiscale prend en compte toute la surface au sol, y compris celle dont la hauteur sous plafond est inférieure à 1,80 m. Les surfaces occupées par des cheminées, chaudières, éviers, baignoires, etc sont aussi prises en compte.

En pratique, la surface fiscale sera donc supérieure à la surface « loi Carrez ».

Pour chaque local, les impôts calculent sa surface équivalente, déterminée selon sa surface brute et des équipements présents dans le logement9.

Ainsi, le contribuable va déclarer une surface fiscale d’habitation de 100 m² avec eau courante, ainsi qu’un garage de 20 m² incorporé à l’habitation. Ces surfaces seront bien les surfaces réelles.

De son côté, l’administration fiscale calculera la surface équivalente, égale à 116 m²10. Dans les Fichiers fonciers, les surfaces inscrites sont les surfaces réelles.

Cette surface pondérée a un intérêt fiscal. Cependant, elle n’a aucun intérêt pour les usages liés à l’aménagement du territoire. Son mode de calcul ne sera donc pas traité ici11.

Chaque local possède en outre 4 coefficients de modulation :

le coefficient d’entretien, qui traduit l’état d’entretien de l’habitation,

un coefficient de situation, somme d’un coefficient de situation particulière et d’un coefficient de situation générale

un correctif d’ascenseur pour les locaux situés dans un immeuble collectif.

Les modalités sont les suivantes12 :

| Critères | Modalités possibles. |

|---|---|

| Coefficient d’entretien | Varie de 0,8 (état mauvais) à 1,2 (bon état), par pas de 0,1 |

| Coefficient de situation générale | De -0,10 à +0,10, par pas de 0,05, pour chacun des coefficients. Si le coefficient de situation générale vaut +0,1 et le coefficient de situation particulière -0,05, le coefficient de situation vaudra +0,05. |

| Coefficient de situation particulière | |

| Correctif d’ascenseur | Pour les immeubles avec ascenseur, vaut + 0,05 pour les locaux au 2e étage ou plus. Pour les immeubles sans ascenseurs, vaut -0,05 pour le 4e étage, -0,10 pour le 5e et -0,15 pour le 6e étage ou plus |

Ces correctifs sont déterminés par les impôts, après avis de la commission communale des impôts. La somme de ces éléments est nommé « correctif d’ensemble ». Ce correctif peut donc varier entre 0,4513 et 1,4514. Ce correctif ne porte que sur la partir d’habitation, et non sur les éléments d’équivalence.

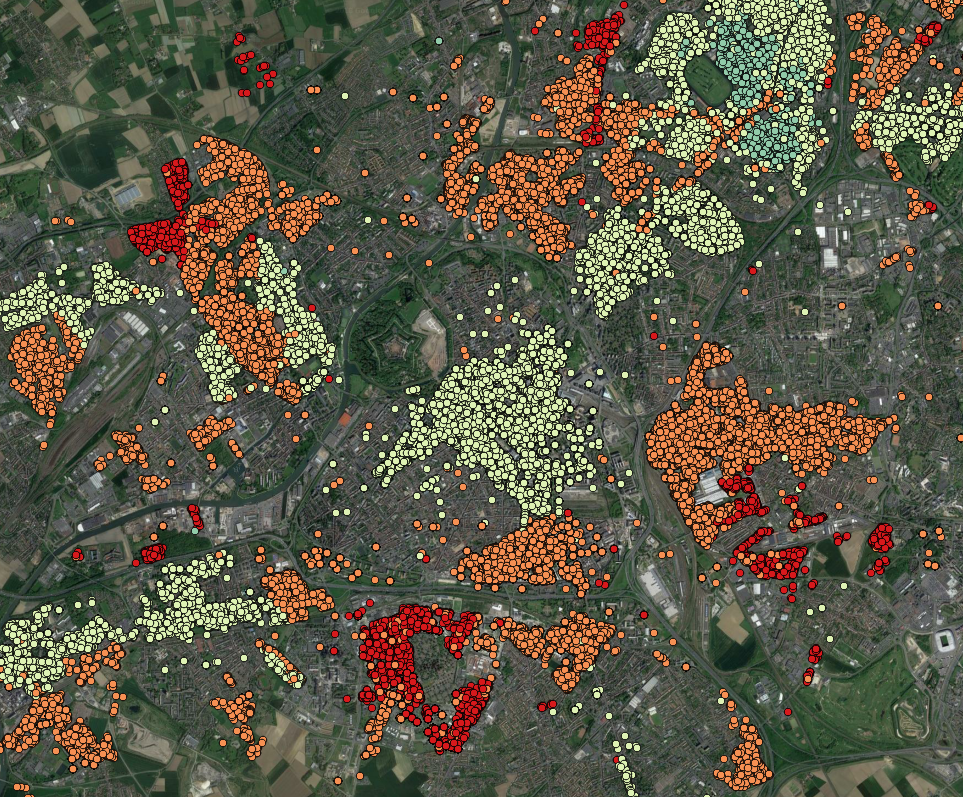

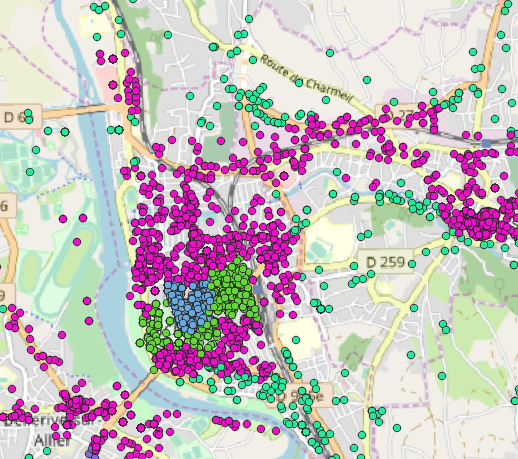

Répartition du coefficient de situation générale sur une commune et ses alentours. Source : Fichiers fonciers 2017

Les services fiscaux déterminent, pour chaque type de local et chaque classement cadastral, un local de référence. Ce local est évalué de manière indépendante, et servira de base pour calculer les valeurs locatives des autres locaux. Ainsi, si ce local de référence fait 100 m² et a une valeur locative de 2000 €, ce tarif sera de 20 €/m².

La valeur locative vaut donc :

VL = tarif de base au m² x surface pondérée x modulations

Un local possédant les caractéristiques suivantes :

appartement,

de classement cadastral 5,

situé en centre-ville de Besançon.

Aura par exemple un tarif de base de 50 € / m²15. Ce tarif est déterminé par arrêté, pour chaque catégorie de biens.

En fonction de sa surface réelle, de son classement cadastral et de ses équipements, cet appartement a une surface pondérée de 120 m².

Cet appartement est en état passable (coefficient de 1). Son quartier est très bien situé (bonne situation excellente, coefficient de situation général de 1,1), mais cet appartement est mal situé dans ce quartier (situation médiocre, coefficient de situation particulière de -0,05). Il est situé au 4e étage d’un immeuble avec ascenseur (coefficient d’ascenseur de +0,05). Son correctif d’ensemble sera donc égal à 1,1.

Sa valeur locative sera donc égale à 50 × 120 × 1,1 = 6 600.

Il faut cependant rappeler que l’impôt est dû pour 3 collectivités (EPCI, commune et département).

Avec un taux de 20 % pour le département, 10 % pour l’EPCI et 30 % pour la commune, si le local ne fait pas l’objet d’exonérations particulières, l’impôt dû sera de : 6 600 × 0,20 × 0,5 = 660 € pour le département16, 330 € pour l’EPCI et 990 € pour la commune, soit un total de 1 980 €.

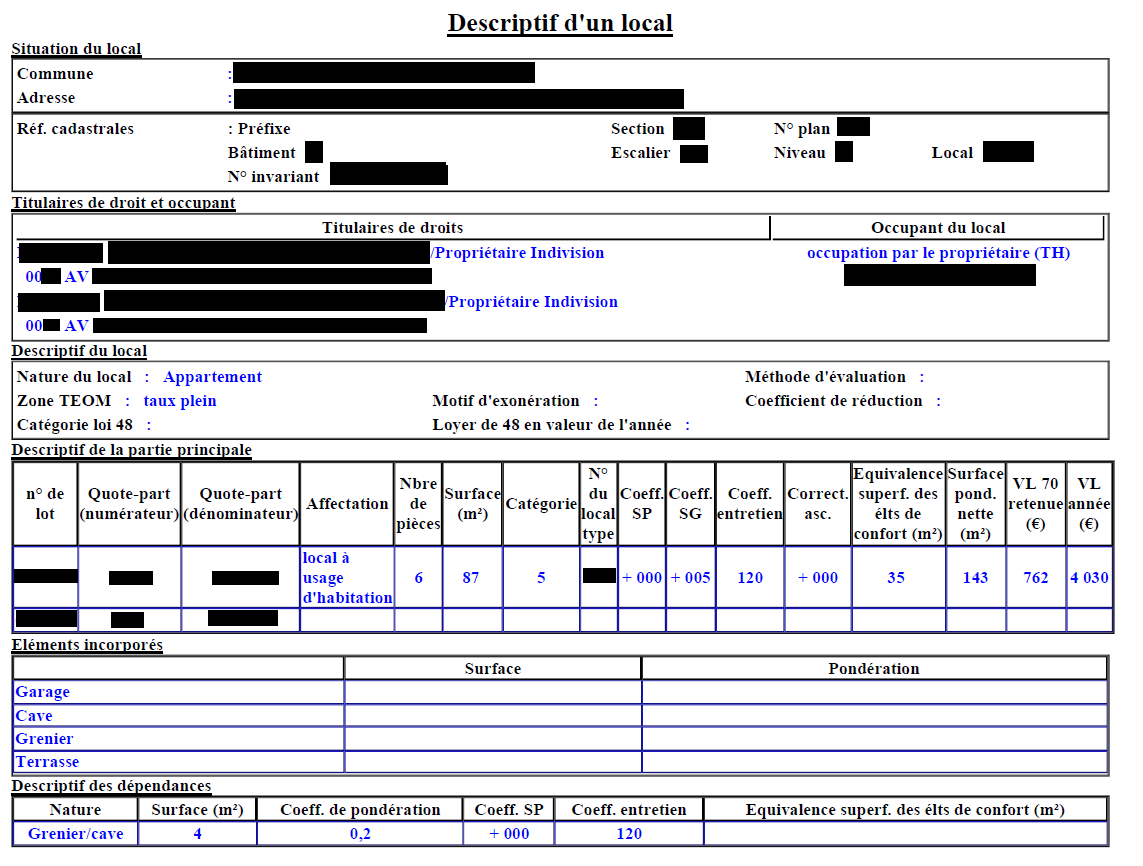

Il est possible, pour un contribuable, de disposer des éléments de calcul de ses impôts. Dans ce cas, une fiche lui est transmise. Elle récapitule tous les éléments servant pour le calcul de l’impôt, à savoir :

les éléments de localisation du bâti,

les éléments d’identification du propriétaire,

le descriptif du local permettant de calculer l’impôt (type, affectation, surface, local de comparaison, coefficients et correctifs, surface pondérée, puis valeur locative).

Fiche récapitulatif de l’identification et de l’imposition d’un local.

Une fois définie, la valeur locative d’un local ne subit pas de modification si le local n’est pas modifié (hors actualisation, cf infra). Cependant, une nouvelle valeur locative est assignée dans les cas suivants.

| Modalité | Signification |

|---|---|

| CN | CONSTRUCTION NOUVELLE |

| AC | ADDITION DE CONSTRUCTION |

| DP | DEMOLITION PARTIELLE |

| CA | CHANGEMENT D AFFECTATION |

| CC | CHANGEMENT DE CONSISTANCE |

| DT | DEMOLITION TOTALE |

| ME | MODIFICATION DES CRITERES D EVALUATION |

| CX | MODIFICATION SUITE A CONTENTIEUX |

| CI | CHANGEMENT DE L IDENTIFICATION DU LOCAL |

| CU | CHANGEMENT D UTILISATION |

| DL | DIVISION DE LOCAUX |

| RL | REUNION DE LOCAUX |

De manière générale, toute modification de l’affectation ou de la forme du local conduit à une nouvelle définition de la valeur locative.

En dehors des cas précédents, la valeur locative reste la même pour un local. Cependant, chaque année, cette valeur est revalorisée d’un pourcentage forfaitaire, voté au niveau national, s’appliquant de manière uniforme à tous les locaux.

Par exemple, un local est construit en 2013. Sa valeur locative est de 2 000. En 2014, le local n’a pas été modifié. La valeur locative sera de 2 018 (revalorisation forfaitaire de 1,009). Au cours de l’année 2014, la construction est étendue (surface doublée). La valeur locative de 2015 sera de 4 072 (multiplication par deux de la VL 2014 due à l’extension et application de la revalorisation 2014-2015).

| Entête | Nom | Table |

|---|---|---|

| Type de local | Dteloc | Table des locaux (pb0010_local) |

| Catégorie de classement cadastral | Dcapec (ou dcapec2 pour prendre la donnée redressée par le Cerema)62 | pb21_pev |

| Superficie des pièces principales | dsupdc | pb40_pevprincipale |

| Surface des dépendances incorporées à l’habitation63 | dsueic1, dsueic2, dsueic3, dsueic4 | pb40_pevprincipale |

| Surface pondérée | dsupot | pb21_pev |

| Coefficient de situation particulière | dcsplc_a64 | pb21_pev |

| Coefficient de situation générale | dcsglc_a | pb21_pev |

| Correctif d’ascenseur | dcralc_a | pb21_pev |

| Valeur locative 1970 (non usitée) | dvlper | pb21_pev |

| Valeur locative en valeur de l’année | dvlpera | pb21_pev |

| Code nature du changement d’évaluation | dnatcg | Table des locaux (pb0010_local) |

La valeur cadastrale est en soi peu utilisable : elle ne reflète pas forcément l’état du marché. De même, sa faible mise à jour en fait une variable totalement obsolète. Dans ce cas, elle ne peut non plus être utilisée pour comparer les locaux entre eux. Deux locaux similaires peuvent ainsi avoir des valeurs locatives très différentes.

Il n’est donc pas conseillé aujourd’hui d’utiliser les valeurs locatives, que ce soit pour comparer les locaux ou avoir une idée de leur loyer. Le seul intérêt de ces valeurs locatives est de pouvoir calculer une imposition.

La valeur locative n’a donc pas d’intérêt dans les domaines de l’aménagement du territoire. Cependant, certains éléments du calcul peuvent être utilisés. Il s’agit notamment :

de l’étage pour les appartements, élément peu sujet aux modifications,

de la présence ou non d’un ascenseur,

des éléments de confort,

les surfaces,

les évolutions d’imposition, qui peuvent renseigner sur les modifications du local.

La loi de finances rectificative pour 2010 a lancé un processus de redéfinition de la valeur locative pour les locaux d’activité. Après plusieurs phases de test, cette réforme est entrée en vigueur au 1er janvier 2017 (millésime 2017 des Fichiers fonciers).

Cette réforme touche tous les locaux à usage professionnel (soient 3,4 millions de locaux), c’est-à-dire les locaux commerciaux17 ou affectés à une activité libérale. À l’inverse, ne sont pas concernés :

les locaux à usage d’habitation,

les locaux industriels et commerciaux évalués selon une méthode comptable. En d’autres termes, la plupart des complexes industriels, pour lesquels les informations dans les Fichiers fonciers ne sont pas forcément exhaustives, ne verront pas leur fiabilité améliorée,

les locaux professionnels évalués selon la méthode du barème, c’est-à-dire ceux présentant une évaluation comparable quelle que soit leur localisation (concerne principalement les ports de plaisance et les autoroutes).51

À partir de 2017, un champ indique si les locaux ont été ou non révisés18.

La réforme a deux objectifs :

mettre à jour les données liées aux locaux commerciaux,

redéfinir une nouvelle méthode de calcul de la valeur locative.

Les données liées aux locaux commerciaux, anciennement qualifiées de moyennement fiable, ont été mises à jour. On peut maintenant considérer que de les descriptifs des locaux professionnels ordinaires sont fiables, et contiennent des données plus fines.

Chaque local fait l’objet d’un double classement :

selon la catégorie de local, c’est-à-dire par rapport à l’usage prévisible du local. Chaque local est classé dans l’une des 39 catégories définies par avance.

Selon sa localisation. En parallèle, chaque département définit des secteurs d’évaluation, représentant un marché locatif homogène. Chaque département définit le nombre de secteur, qui est en pratique autour de 6 à l’échelle du département.

Pour chaque secteur et pour chacune des catégories, un tarif au m² est défini : c’est en fonction de ce tarif que la valeur locative cible est définie.

Ces secteurs et ces tarifs sont publiés aux recueils des actes administratifs des départements19. On peut en outre retrouver les données de taxation à l’adresse suivante : https://www.impots.gouv.fr/portail/revision-des-valeurs-locatives-des-locaux-professionnels. De même, ces données sont présentes dans les Fichiers fonciers20.

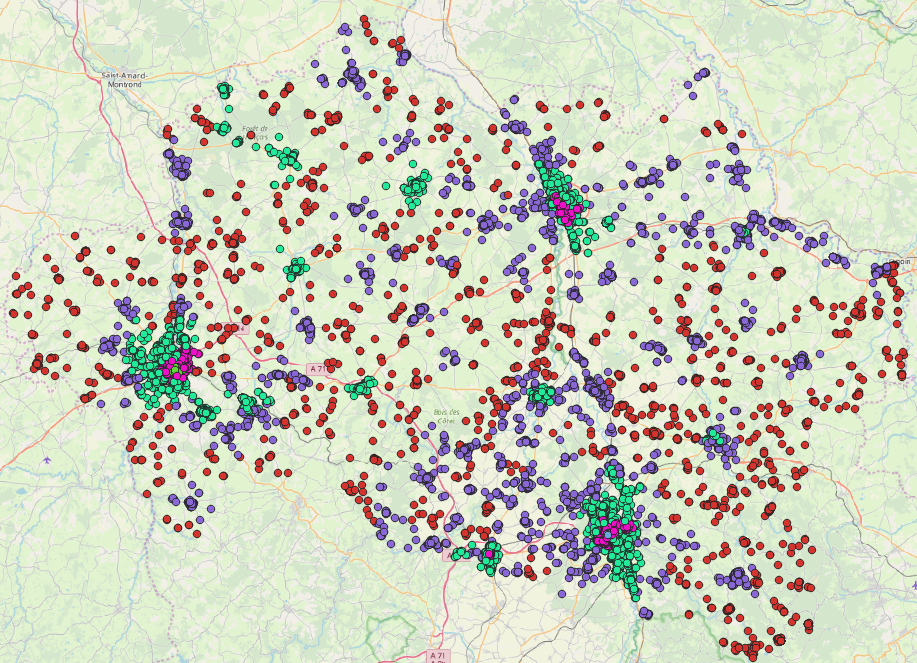

Exemple des 6 secteurs du département de l’Allier (à gauche) et sur la ville de Vichy (à droite). Chaque couleur correspond à un secteur homogène

La valeur locative est ainsi égale à :

Valeur locative révisée brute = Surface x tarif x coef localisation

Exemple : un bureau de 100 m² est présent dans le secteur 1, sans modulation de localisation. Dans ce secteur, à partir des loyers réels21, la commission départementale a défini un tarif égal à 50€/ m². La valeur locative brute sera donc égale à 5 000 €.

Au sein de chaque secteur, un coefficient de localisation peut être défini pour certaines parcelles ou plusieurs sections. Ce coefficient de localisation peut prendre les valeurs 0,85, 0,9, 1, 1,10 ou 1,15. Il vient moduler la valeur révisée. En pratique, selon les départements, ce coefficient de localisation peut être systématique ou peu usité.

Le mode de calcul ci-dessus induit des modifications significatives dans les valeurs locatives par rapport au mode de calcul précédent. Afin de ne pas modifier trop brutalement l’imposition, plusieurs dispositifs ont été inclus :

un dispositif de neutralisation, pour garantir la même enveloppe globale de l’impôt perçu (même montant total avant et après la réforme),

un dispositif de « planchonnement » pour éviter de trop grandes différences entre les valeurs locatives avant et après réforme,

Au vu de leur trop grande complexité, et de leur intérêt limité en urbanisme, ces dispositifs ne seront pas décrits ici22.

Il existe en outre un dispositif de lissage sur 10 ans pour passer de l’ancienne à la nouvelle cotisation23. Le taux voté, comme l’application de ce dispositif de lissage, n’est pas présent dans les Fichiers fonciers 2017. Par contre, les données de lissage font leur apparition à partir du millésime 2018.

L’impôt redevable par le contribuable est égal à la valeur locative multipliée par 0,524 et par le taux d’imposition des collectivités. Le nouvel impôt est donc égal à :

Impôt = valeur locative révisée x 0,5 x taux voté par les collectivités

Chaque local commercial est classé dans une des 39 catégories définies. Ainsi, les 3,8 millions de locaux ont dû déclarer leur appartenance à l’une de ces catégories. Il s’agit de catégories liées à la forme du local (ce pour quoi le local a été créé).

Les Fichiers fonciers contiennent un champ « ccocac » dans la table des pev. Celui-ci représente les 39 catégories, caractérisées par 3 lettres et un chiffre. Par exemple, la pev peut être inscrite en tant que « MAG1 ». Les 3 premières lettres indiquent qu’il s’agit d’un magasin, et MAG1 indique que le local a accès sur rue, et que sa surface est inférieure à 400 m².

Ces 39 catégories peuvent être regroupées selon 10 catégories générales, représentées par les 3 premières lettres du code ccocac. Ces catégories sont données à titre indicatif, celles-ci n’apparaissant pas en tant que champ spécifique dans les Fichiers fonciers.

| Nom de la catégorie | Commentaires65 |

|---|---|

| Magasins et lieux de vente | Regroupe tous les espaces de vente. On retrouve ainsi dans cette catégorie les commerces et services (coiffeurs, agences bancaires, restaurants, etc.). |

| Bureaux et locaux divers assimilables | Cette catégorie reprend toutes les activités de bureaux, ainsi que les activités de service sans espace de vente (notamment les activités médicales). |

| Lieux de dépôt ou de stockage et parcs de stationnement | On retrouve dans cette catégorie les espaces de stockage (hangars, entrepôts, silos, etc.), et les parkings à usage professionnels. Les parkings peuvent ainsi être privés (parking à usage des employés ou des véhicules de service), publics (parkings couverts dans un complexe commercial) ou constituer une activité (parkings couverts et/ou souterrains exploités par une entreprise privée). |

| Ateliers et autres locaux assimilables | Regroupe les activités d’artisanat ou de réparation/transformation (service après-vente avec atelier de réparation, garage automobile, etc.). On retrouve en outre les activités d’hébergement d’animaux. |

| Hôtels et locaux assimilables | Cette catégorie reprend les hôtels, foyers d’hébergement et auberges de jeunesse. |

| Établissements de spectacles, de sports et de loisirs et autres locaux assimilables | Regroupe les cinémas, théâtres, patinoires, musées, salles de conférence, piscine, discothèques, hammam et saunas. On retrouve dans cette catégorie les centres de loisirs et locaux cultuels. On retrouve les campings dans cette catégorie. |

| Établissements d’enseignement et locaux assimilables | Locaux à usage d’enseignement publics et privés. |

| Cliniques et établissements du secteur sanitaire et social | On retrouve dans cette catégorie les cliniques et établissements hospitaliers, maisons de repos et de retraite. Cependant, les cabinets médicaux sont classés dans la catégorie « bureau ». |

| Établissements industriels n’étant pas évaluées selon la méthode comptable | Usines et opérations d’extractions. Dans les deux cas, la présence d’outillage doit être important. Ainsi, certains centres de réparation avec un faible outillage seraient plutôt classés en tant qu’atelier. À l’inverse, si l’outillage nécessaire est important, ce centre sera classé dans cette catégorie. |

| Autres établissements | Pour déclarer dans cette catégorie, il est nécessaire de remplir le prix de revient ou d’acquisition du terrain et des constructions. Elle est donc réservée à des locaux très particuliers. |

La déclaration d’impôts demande au contribuable de positionner le local dans une des 39 catégories ci-dessous. Si un local possède plusieurs de ces utilisations (garage automobile avec atelier de réparation et surface de vente par exemple), il sera classé dans la catégorie représentant la plus grande surface.

| La déclaration d’impôts demande au contribuable de positionner le local dans une des 39 catégories ci-dessous. Si un local possède plusieurs de ces utilisations (garage automobile avec atelier de réparation et surface de vente par exemple), il sera classé dans la catégorie représentant la plus grande surface. | Catégorie de local professionnel |

|---|---|

| Magasins et lieux de vente | |

| MAG1 | Boutiques et magasins sur rue (exemples : commerces, restaurants, cafés ou agences bancaires pour une surface principale inférieure à 400 m²) |

| MAG2 | Commerces sans accès direct sur la rue (surface principale inférieure à 400 m²) |

| MAG3 | Magasins appartenant à un ensemble commercial (surface principale inférieure à 400 m²) |

| MAG4 | Magasins de grande surface (surface principale comprise entre 400 et 2 499 m²) |

| MAG5 | Magasins de très grande surface (surface principale égale ou supérieure à 2 500 m²) |

| MAG6 | Stations-service, stations de lavage et assimilables |

| MAG7 | Marchés |

| Bureaux et locaux divers assimilables | |

| BUR1 | Locaux à usage de bureaux d’agencement ancien |

| BUR2 | Locaux à usage de bureaux d’agencement récent |

| BUR3 | Locaux assimilables à des bureaux mais présentant des aménagements spécifiques |

| Lieux de dépôt ou de stockage et parcs de stationnement | |

| DEP1 | Lieux de dépôt à ciel ouvert et terrains à usage commercial ou industriel |

| DEP2 | Lieux de dépôt couverts |

| DEP3 | Parcs de stationnement à ciel ouvert |

| DEP4 | Parcs de stationnement couverts |

| DEP5 | Installations spécifiques de stockage |

| Ateliers et autres locaux assimilables | |

| ATE1 | Ateliers artisanaux |

| ATE2 | Locaux utilisés pour une activité de transformation, de manutention ou de maintenance |

| ATE3 | Chenils, viviers et autres locaux assimilables |

| Hôtels et locaux assimilables | |

| HOT1 | Hôtels « confort » (4 étoiles et plus, ou confort identique) |

| HOT2 | Hôtels « supérieur » (2 ou 3 étoiles, ou confort identique) |

| HOT3 | Hôtels « standard » (1 étoile, ou confort identique) |

| HOT4 | Foyers d’hébergement, centres d’accueil, auberges de jeunesse |

| HOT5 | Hôtels clubs, villages de vacances et résidences hôtelières |

| Établissements de spectacles, de sports et de loisirs et autres locaux assimilables | |

| SPE1 | Salles de spectacles, musées et locaux assimilables |

| SPE2 | Établissements ou terrains affectés à la pratique d’un sport ou à usage de spectacles sportifs |

| SPE3 | Salles de loisirs diverses |

| SPE4 | Terrains de camping confortables (3 étoiles et plus, ou confort identique) |

| SPE5 | Terrains de camping ordinaires (1 ou 2 étoiles, ou confort identique) |

| SPE6 | Établissements de détente et de bien-être |

| SPE7 | Centres de loisirs, centres de colonies de vacances, maisons de jeunes |

| Établissements d’enseignement et locaux assimilables | |

| ENS1 | Écoles et institutions privées exploitées dans un but non lucratif |

| ENS2 | Établissements d’enseignement à but lucratif |

| Cliniques et établissements du secteur sanitaire et social | |

| CLI1 | Cliniques et Établissements hospitaliers |

| CLI2 | Centres médico-sociaux, centres de soins, crèches, halte-garderies |

| CLI3 | Maisons de repos, maisons de retraite (médicalisées ou non) et locaux assimilables |

| CLI4 | Centres de rééducation, de thalassothérapie, établissements thermaux |

| Établissements industriels n’étant pas évaluées selon la méthode comptable | |

| IND1 | Établissements industriels nécessitant un outillage important autres que les carrières et assimilés |

| IND2 | Carrières et Établissements assimilables |

| Autres établissements | |

| EXC1 | Locaux ne relevant d’aucune des catégories précédentes par leurs caractéristiques sortant de l’ordinaire |

Il faut rappeler que les Fichiers fonciers ne contiennent pas toujours les locaux publics. En particulier, dans les catégories ENS et CLI (enseignement et santé), les structures publiques peuvent ne pas être représentées. Il est ainsi probable que la catégorie « ENS » ne reprenne que les universités et l’enseignement privé.

De même, il faut rappeler que l’information est remplie au local, et non au bâtiment. Ainsi, seule l’activité principale sera remplie. Imaginons le cas d’une société de prestation qui possède 5 parkings pour ses besoins propres. Dans le premier cas ces 5 parkings sont autant de locaux isolés : elle possédera donc un local principal classé en BUR1 ou BUR2, et 5 locaux classés en DEP3 ou DEP4. Dans le deuxième cas, elle ne possède qu’un local, qui sera classé en BUR1 ou BUR2.

En d’autres termes, le dénombrement de locaux doit se faire avec une certaine prudence : il faut rappeler que le découpage des locaux ne correspond pas à un découpage d’entreprise, mais avant tout à une logique fiscale. L’approximation 1 local d’activité = une entreprise doit être effectuée avec un certain recul25.

Certaines catégories sont très générales : c’est notamment le cas des catégories « MAG » et « BUR », qui regroupent des activités très différentes.

À l’inverse, certaines catégories sont très spécifiques. Il est ainsi possible de repérer :

les lieux de culte,

les maisons de retraite,

les lieux d’enseignement,

les hôtels, différenciés selon leur confort (nombre d’étoiles),

les campings, différenciés selon leur confort (nombre d’étoiles),

les parkings et surfaces de stationnement.

Des usages sur la présence des lieux de loisir, et leur répartition sur le territoire pourraient aussi voir le jour. De même, il existe un potentiel, à confirmer, sur le repérage des entrepôts logistiques, classés en théorie en DEP2. Il faudrait cependant vérifier que cette catégorie ne contienne pas de locaux « parasites », c’est-à-dire liés à des stocks de commerce.

Les Fichiers fonciers contiennent le code NAF de l’occupant du local (variable cconac). Dans ce cadre, il est possible d’avoir une information plus précise sur l’occupation exacte.

Cependant, le code NAF n’est pas indiqué sur tous les locaux (notamment les locaux vacants). De même, le code NAF peut être soumis à interprétation, notamment si le local a plusieurs activités à cheval sur plusieurs codes NAF.

À l’inverse, la catégorie du local reprend la forme du local. Cette forme est déclarée de manière exhaustive, sans s’occuper de la question de l’occupation.

Ces deux variables sont ainsi complémentaires, la catégorie se concentrant sur la question de l’offre en termes de locaux commerciaux, et le code NAF se concentrant sur les activités effectuées par l’occupant.

Le code NAF est considéré comme fiable et la catégorie comme très fiable.

La surface d’activité a elle aussi été réformée. Elle se distingue maintenant en 5 postes servant à calculer la surface pondérée utilisée pour le calcul de l’impôt.

Les surfaces se distinguent entre surfaces principales, secondaires et de stationnement. On considère comme surfaces principales les surfaces essentielles à l’activité du local.

Par exemple, dans le cas d’un commerce, il s’agit des surfaces accessibles à la clientèle. Pour les bureaux, il s’agit des pièces, couloirs, salles de réunion, sanitaires, couloirs et locaux de réserve.

À l’inverse, les surfaces secondaires correspondent à des espaces dont le potentiel commercial est plus faible. Pour le commerce, il s’agit des espaces techniques ou de stockage (cuisines, réserves, chaufferies). Pour les espaces de bureaux, il s’agit des armoires électriques ou des locaux d’archives26.

Les surfaces de stationnement sont comptées à part.

| Type de surface | Nom du champ dans les Fichiers fonciers (table pev_professionnelle) |

|---|---|

| P1 : surface des parties principales | dsup1 |

| P2 : surface des parties secondaires couvertes | dsup2 |

| P3 : surface des parties secondaires non couvertes | dsup3 |

| Pk1 : surface des stationnements couverts | dsupk1 |

| Pk1 : surface des stationnements non couverts | dsupk2 |

Récapitulatif des surfaces présentes dans les Fichiers fonciers

La surface retenue pour le calcul de l’impôt est égale à la somme des surfaces :

pondérées à 1 pour les parties principales

pondérées à 0,5 pour les parties secondaires et stationnements couverts

pondérées à 0,2 pour les parties secondaires et stationnements non couverts.

Dans le cas particulier où le local est un parking (catégorie égale à DEP3 ou DEP4), la surface de stationnement n’est pas pondérée.

La surface pondérée a un intérêt fiscal. Cependant, celle-ci n’étant pas reliée à une quelconque réalité physique, il est conseillé de ne pas l’utiliser pour les études dans le champ de l’aménagement des territoires. A l’inverse, les surfaces brutes peuvent être utilisées.

Les millésimes précédents des Fichiers fonciers contenaient des informations sur la surface du local professionnel. Cette surface était cependant qualifiée de peu fiable pour l’activité. En particulier, les locaux construits récemment n’avaient pas de surface renseignée.

Dans l’ensemble, les surfaces précédemment inscrites à 0 ont été corrigées. De même, sur un échantillon de test, les données liées à la surface paraissent plus fiables.

Il est toutefois rappelé que les complexes industriels ne sont pas concernés par cette réforme. De ce fait, les données liées aux locaux industriels non concernés par la réforme doivent encore être considérées avec précaution.

Dans tous les cas, les surfaces 2017 doivent être privilégiées par rapport aux surfaces des millésimes antérieurs.

Ces données peuvent être utilisées pour :

évaluer les surfaces de stationnement d’activité,

repérer les places de stationnement dans les grands parkings couverts,

évaluer les surfaces de stationnement autour des grands centre commerciaux,

évaluer les surfaces de vente,

évaluer de manière fiable les surfaces d’activités, de bureau….

La réforme des valeurs locatives des locaux professionnels ordinaires permet une bien meilleure utilisation des Fichiers fonciers pour caractériser le tissu économique.

En premier lieu, cette réforme a permis de mettre à jour la totalité des éléments issus de la fiscalité. De même, la nouvelle déclaration demande les valeurs suivantes, qui peuvent donc être considérées comme plus à jour :

| Données demandées dans la déclaration, et pouvant donc être considérées comme à jour |

|---|

| Adresse du local |

| Date d’achèvement des travaux |

| Numéro de copropriété |

| Code nature de changement d’évaluation |

| Nom et identification du propriétaire (dont numéro SIREN) |

La réforme entraîne la création d’une catégorisation des locaux selon leur forme. Cette typologie est assez précise (39 postes), et permettra de mieux caractériser le tissu économique, et/ou de repérer des types d’activités spécifiques.

La réforme fiabilise les surfaces d’activités, notamment en faisant la différence entre surface principale, d’activités et de parking (couvert ou non). La donnée sur les surfaces d’activités au sein des Fichiers fonciers est maintenant utilisable.

En théorie, les nouvelles valeurs locatives sont mieux corrélées au marché et aux baux réels. Dans ce contexte, une étude plus fine de ces valeurs locatives pourrait mieux nous renseigner sur les marchés liés aux locaux commerciaux, que ce soit de manière absolue (si la valeur locative correspond effectivement aux loyers) ou de manière relative (comparaison entre les secteurs).

Ceci n’a cependant pas été testé dans le cadre de cette étude : il ne s’agit donc que d’une piste à étudier ultérieurement.

Les exonérations de taxe foncière sur les propriétés non bâties est un élément complexe. Dans les Fichiers fonciers, on compte ainsi 105 motifs d’exonération différents.

L’objectif ici n’est pas de faire un état global du droit fiscal, mais de mettre en perspective en quoi ces exonérations pourraient ou non aider à améliorer la connaissance en matière d’aménagement du territoire.

Chaque paragraphe se conclut sur les possibilités d’utilisations de ces variables. Ces possibilités sont clairement spéculatives, mais permettent d’évaluer un premier potentiel d’utilisation.

Enfin, il faut rappeler qu’il est largement possible, à l’aide des Fichiers fonciers, de faire l’évaluation des politiques fiscales, notamment d’évaluer :

le nombre et la typologie des propriétaires touchés,

le coût engendré,

le nombre de locaux concernés,

la répartition territoriale, à un niveau supra ou infra communal.

Ce recueil d’exonérations n’est valable qu’à l’instant t (1er janvier 2017). Il a pour objectif de faciliter la compréhension de ces mécanismes afin de les utiliser dans le champ de l’aménagement du territoire.

De plus, le droit fiscal évolue très rapidement. Ainsi, les données valables ce jour pourraient être remises en cause pour l’année prochaine. De même, certains mécanismes ne sont plus valables aujourd’hui, mais sont encore présents dans les Fichiers fonciers. Ainsi, si une exonération durant 15 ans a été supprimée en 2014, certains locaux pourraient encore être exonérés jusque 2029.

Enfin, le droit fiscal comporte un nombre très important d’exceptions et de subtilités difficiles à synthétiser de manière claire. Ainsi, certains détails ne seront pas présentés, l’objectif étant de comprendre la globalité du dispositif sans perdre le lecteur dans des détails.

Si un utilisateur souhaite se pencher sur les exonérations, il est ainsi nécessaire de revenir à la source, c’est-à-dire le Code Général des Impôts, ainsi que le Bulletin Officiel des Finances Publiques-Impôts (BOFIP), contenant les informations détaillées et à jour.

Les exonérations peuvent se diviser entre :

les exonérations de plein droit. Prévues par la loi, elles s’appliquent à tout contribuable sur l’intégralité du territoire. Dans ce cadre, elles sont utilisables pour des études statistiques globales à une échelle nationale.

Les exonérations de plein droit sauf délibération des collectivités. Chaque collectivité concernée (commune, EPCI, département) peut lever l’exonération de plein droit selon certaines conditions.

Les exonérations sur délibération des collectivités. Ces exonérations nécessitent une délibération de ou des collectivités concernées. Un local peut donc être exonéré de la part communale et intercommunale de la taxe, mais rester redevable de la taxe départementale. Elles ont ainsi l’avantage de répondre à une demande locale, et sont plutôt bien suivies. Cependant, elles ne sont pas présentes sur l’intégralité du territoire, et leur utilisation doit s’apprécier en fonction du territoire d’étude envisagé.

En outre, elles se divisent aussi entre :

les exonérations permanentes, qui sont valables tant que les conditions restent remplies (délibération de la collectivité, type de propriétaire…).

les exonérations temporaires, pour lesquelles il existe une limitation de durée.

Sur certains dispositifs, il existe des exonérations croisées entre taxes. Par exemple, remplir des conditions d’exonérations de la CFE (contribution foncière des entreprises) peut entraîner de fait l’exonération de la taxe foncière.

Sans rentrer dans les détails, la taxe foncière peut être liée :

pour les entreprises, à la TFE, les taxes sur les BIC, et à l’IS,

pour les logements, à la taxe d’habitation.

De manière générale, certaines exonérations peuvent emporter celle de la taxe sur les ordures ménagères (TOEM). Pour étudier des dispositifs complets, il serait ainsi nécessaire de se pencher sur les autres taxes.

Un local peut bénéficier de plusieurs exonérations en même temps. Par exemple, un logement construit en 2015 bénéficie d’une exonération de 2 ans au titre des constructions neuves (impositions 2016 et 2017). S’il est acquis en 2016 par un bailleur en vue de son affectation comme logement social, et bénéficie à ce titre d’une exonération de 15 ans à partir de l’imposition 2017.

Pour l’année 2017, il a donc deux exonérations qui se chevauchent. Dans ce cas, l’exonération intervenue en premier continue à courir jusqu’à son achèvement, date à laquelle la 2e exonération commence à s’appliquer pour la durée restante.

Il ne s’agit cependant que d’une réponse dans ce cas précis : dans d’autres cas, il convient de se référer au BOFIP pour savoir quelle exonération prime sur laquelle.

Les locaux exonérés peuvent l’être pour plusieurs raisons :

le propriétaire est âgé et bénéficie de revenus modestes,

le local vient d’être construit,

le local est situé dans un périmètre particulier (zone franche, QPV….),

le local a une destination particulière,

le propriétaire est particulier,

le local est un logement social.

Il existe en outre une catégorie nommée « exonération orpheline », contenant des exonérations dont nous ne retrouvons pas l’explication, ou exonérant moins de 10 locaux à l’échelle nationale. À l’échelle nationale (DOM compris) et pour l’année 2017, les locaux exonérés sont répartis ainsi :

| Type d’exonération | Nombre de locaux concernés au niveau national |

|---|---|

| Construction nouvelle | 916 360 |

| Âge et revenus | 1 227 826 |

| Logements sociaux | 3 390 323 |

| logements intermédiaires | 1 817 |

| Exonération territoriale | 24 776 |

| Locaux particuliers | 21 785 |

| Exonération orpheline | 26 |

| Propriétaires particuliers | 864 |

| Total | 5 593 96766 |

Type et nombre de locaux exonérés dans les Fichiers fonciers 2017

Ces exonérations sont réalisées à partir du moment où un propriétaire (ou un bien) remplit un certain nombre de caractéristiques. La liste de ces exonérations est présentée à l’article 1382 du CGI27

Les propriétés publiques sont totalement exonérées d’impôts fonciers si elles remplissent les conditions suivantes :

elles doivent être publiques, c’est-à-dire appartenant à l’État, aux collectivités ou à leurs groupements.

Elles doivent être affectées à un service public ou d’utilité générale.

Elles doivent être improductives de revenus.

Ainsi, selon ces critères, une mairie sera exonérée de taxe foncière, mais pas un local loué à une association, ni même une salle des fêtes louée à des habitants.

On retrouve ainsi dans cette catégorie les bâtiments suivants (liste non exhaustive) :

bureaux des collectivités (mairies, conseil régionaux….)

préfectures et sous préfectures,

tribunaux,

écoles publiques,

édifices religieux possédés par la mairie.

En dehors de ces considérations générales, la loi liste des bâtiments faisant explicitement partie de cette dérogation.

Les immeubles appartenant aux établissements scientifiques, d’enseignement et d’assistance sont explicitement exclus de la taxe foncière, sous les mêmes conditions que les autres propriétés publiques.

Ainsi, un hôpital est exonéré pour les bâtiments affectés aux soins et au logement des malades et pour ceux nécessaires à son administration. Il reste cependant imposable en raison d’un immeuble dont il est propriétaire et qu’il loue à des propriétaires privés, et ce même si le revenu de cet immeuble est entièrement consacré aux dépenses de l'hôpital.

Par principe, les établissements publics autres que ci-dessus sont assujettis à la taxe foncière.

Les établissements reconnus d’utilité publique sont traités selon le droit commun. Ainsi, les associations ou les crèches, même financées entièrement par une collectivité, restent soumises à la taxe foncière.

Les immeubles construits dans le cadre d’un PPP (« contrat de partenariat » depuis 2004, et « marché de partenariat » depuis 2015) sont exonérés de taxe foncière, toujours sous les mêmes conditions (service public et improductifs de revenus).

Les pratiques d’exonérations liées aux locaux publics peuvent différer de manière importante dans les Fichiers fonciers. Ainsi, l’exonération est accordée sur simple déclaration de la personne publique.

Dans les faits, ces déclarations ne semblent pas faire l’objet d’un contrôle approfondi. À ce titre, certains bâtiments peuvent être exonérés ou non selon les collectivités. C’est notamment le cas des stades ou des parcs publics.

En théorie, les locaux devraient exister dans les Fichiers fonciers, et faire l’objet d’une exonération de type « EP ». En pratique, ces exonérations peuvent se faire par plusieurs canaux :

le local est absent des Fichiers fonciers,

le local est présent dans les Fichiers fonciers, et bénéficie d’une exonération de type « EP »,

le local est présent dans les Fichiers fonciers, ne bénéficie pas d’une exonération, mais ses bases d’imposition sont égales à zéro.

le local est présent, ne bénéficie pas d’exonération, a ses bases d’imposition « normales », mais sera exonéré à posteriori par les services fiscaux. Ne disposant pas des moyens de le vérifier, ce 4e cas est hypothétique.

Ce cas ne concerne ici aussi que les propriétés improductives de revenus et affectées à un service public.

Dans ce cadre, il existe des exonérations uniquement sur la part de certaines collectivités28. A titre d’exemple, une commune possédant un immeuble sur une commune voisine ne sera imposée que sur la part communale (ou intercommunale si il y a changement d’EPCI).

Les codes concernés sont les suivants :

| Code correspondant au champ gnexpl | Explication |

|---|---|

| DM | Exoneration des parts intercommunale, départementale, tse et teom pour un immeuble appartenant a une commune et situe sur le territoire d’une autre commune appartenant a la métropole de Lyon |

| CM | Exoneration des parts communale, tse et teom pour un immeuble appartenant a une commune et situe sur le territoire d’une autre commune appartenant a la métropole de Lyon |

| DR | Exoneration permanente des parts départementales et régionales (biens d une commune située dans une autre commune) |

| CR | Exoneration permanente des parts communales et régionales (biens d un département situé dans un autre département) |

Les bâtiments servant aux exploitations agricoles sont exonérés de taxe foncière, à condition que ceux-ci soient affectés à un usage agricole. Ces bâtiments peuvent appartenir à un agriculteur ou à une structure agricole (coopératives, associations agricoles, syndicats agricoles…).

En théorie, les locaux ne servant pas directement à l’exploitation agricole, et notamment les logements d’agriculteurs, sont taxés. Il s’agit d’une pratique globalement respectée, même si l’on peut constater de nombreuses exceptions de logements non taxés.

L’agriculture est vue ici comme une activité d’exploitation agricole. Ainsi, les potagers en sont exclus. À l’inverse, cette activité est vue de manière très large, en intégrant la culture, l’élevage, la production laitière mais aussi les exploitations apicoles, la viticulture, la pisciculture…

Sont cependant exclus les bâtiments de transformation présentant un caractère industriel de transformation. De même, les locaux servant à une activité annexe (location de salle de réunion, chambre d’hôtes…) ne peuvent bénéficier de cette exonération.

Les bâtiments agricoles ne sont pas présents dans les Fichiers fonciers. Ainsi, la pratique est de ne pas répertorier les locaux. Ainsi, les locaux agricoles seront tout simplement absents des Fichiers fonciers.

Exemple d’application : les TUP en bleu sont celles sur lesquelles un local est présent (bâtiments de vente en bas, et bâtiment d’habitation sur la droite). Les bâtiments agricoles en haut et au milieu (encadrés en rouge) ne sont pas présents dans les Fichiers fonciers

Les Fichiers fonciers ne contiennent donc pas les locaux agricoles ordinaires. Il s’agit là d’une faiblesse connue des Fichiers fonciers. Cependant, les locaux présentant un caractère industriel, et notamment les métalliseurs, seront présents.

Concernant les locaux publics, on peut noter que :

les locaux des établissements publics sont plutôt bien renseignés, et permettent un recensement exhaustif. Il faut cependant se pencher, au cas par cas, sur les questions liées à la domanialité. En effet, certains de ces établissements ne sont que gestionnaires de biens appartenant à l’État.

À l’inverse, les locaux des établissements scientifiques ou d’assistance sont exonérés d’impôts fonciers. Ainsi, la caractérisation de biens appartenant à des universités ou des universités peut être compliquée. L’exercice précis n’a cependant pas été réalisé dans le cadre de cette étude, et constitue un sujet de recherche en développement.

Concernant les collectivités et l’État, les biens sont renseignés de manière assez disparate. L’étude actuelle n’a pas permis de trouver les raisons qui incitaient les services fiscaux à inscrire (ou non) les locaux. Il semblerait toutefois (mais cela reste à confirmer) que les nouveaux locaux publics ont tendance à être mieux renseignés.

Il est possible, parmi les bâtiments publics, de repérer ceux faisant l’objet d’une exonération. Il est cependant nécessaire, dans ce cadre, de faire la somme des locaux faisant l’objet d’une exonération explicite (champ gnexpl égal à « EP »), mais aussi de sommer les locaux dont la valeur locative est égale à 0.

Les constructions nouvelles bénéficient d’une exonération de taxe foncière pendant les deux années suivant l’achèvement de la construction.

Dans les 90 jours qui suivent l’achèvement de l’ouvrage, le propriétaire doit déclarer la construction aux services des impôts à partir des formulaires de déclaration29. On considère un local comme achevé à partir du moment où le gros œuvre est entièrement terminé30.

Cette exonération court sur les deux années suivantes. Ainsi, si la déclaration est faite en mai 2015, le local est exonéré pour les impôts 2016 et 2017.

Cependant, si la déclaration est tardive, cette réduction est limitée à l’année suivant la déclaration. Par exemple, si le logement est achevé en avril 2015, et la déclaration faire en décembre 2015, seule l’année 2016 pourra être exonérée. En cas d’absence de déclaration, certains locaux peuvent perdre le bénéfice de l’exonération.

Les opérations suivantes sont concernées :

les constructions nouvelles ;

les reconstructions ;

les additions de construction :

les changements de consistance ;

les changements d’affectation limitativement énumérés par la loi.52

Si un logement change en partie, cette exonération ne touche que la partie nouvelle. Par exemple, si une maison individuelle crée une véranda, seule cette véranda sera exonérée de taxe foncière pendant 2 ans : le bâtiment principal ne sera pas concerné. Il en est de même dans le cadre de reconstructions / démolitions partielles.

Cela explique que certaines exonérations portent sur des montants faibles, et que des exonérations pour construction nouvelle soient accordées pour des bâtiments anciens.

La taxe foncière est perçue au profit des départements, des EPCI et des communes. L’exonération pour construction nouvelle s’applique différemment selon la destination. Ainsi, pour les deux années suivant l’achèvement de la construction :

tous les locaux sont exonérés de la part départementale,

seuls les locaux à usage d’habitation (ainsi que leur dépendance) sont exonérés de part communale et intercommunale.

Les communes et EPCI peuvent cependant supprimer cette exonération. Cela revient à dire que les logements neufs payent la taxe foncière dès la première année.

Si elles le souhaitent, les communes et EPCI peuvent choisir d’exonérer uniquement les logements bénéficiant d’un prêt de l’État. À part dans de rares cas, cette exonération fait cependant doublon avec celle prévue pour les logements sociaux (cf infra).

| Code gnextl | Nom du dispositif | Nombre de locaux concernés | Type de dispositif | Durée | Article CGI correspondant |

|---|---|---|---|---|---|

| AD | Droit commun (2 ans) - addition de construction | 259 138 | sauf délibération CL | 2 ans | Art 1383 |

| ND | Droit commun (2 ans) - construction nouvelle | 637 182 | sauf délibération CL | 2 ans | Art 1383 |

| AF | 2 ans pour addition de construction avec prêt conventionne, pap ou pla | 341 | sauf délibération CL | 2 ans | Art 1383 |

| NF | 2 ans pour construction nouvelle avec prêt conventionne, pap ou pla | 19 699 | sauf délibération CL | 2 ans | Art 1383 |

Récapitulatif des exonérations liées aux constructions neuves Fichiers fonciers 2017, France entière)

Cette exonération permet de suivre de manière assez fiable les nouvelles constructions réalisées sur un territoire. À ce titre, ce code est complémentaire des autres méthodes habituellement mises en œuvre (utilisation de la date de construction, multi-millésime ou utilisation du champ dnatcg).

Cependant, son utilisation est plus pertinente dans le cadre d’une analyse multi-millésimes. En effet, ce code permet de suivre les évolutions de bâti, et notamment les additions de construction. A l’aide de ce code, il est donc possible de connaître, année après année, les travaux d’extension ou de réhabilitation lourde réalisés.

Les logements locatifs sociaux (LLS) font l’objet de très nombreuses exonérations, dont les dispositifs se chevauchent ou se complètent. En premier lieu, il est nécessaire de faire la différence entre :

les logements qui sont la propriété d’un bailleur HLM,

les logements faisant l’objet d’un dispositif social.

La plupart des exonérations s’appliquent aux logements des bailleurs, faisant en sus l’objet d’un dispositif social.

Pour les services fiscaux, les logements locatifs sociaux sont des logements :

locatifs,

affectés à une habitation principale,

dont la construction a été financée à l’aide de prêts aidés de l’État à hauteur d’au moins 50 %53.

Les prêts aidés de l’État qui sont pris en compte sont les suivants31 :

PLA-I (prêt locatif aidé d’intégration)54,

PLUS (prêt locatif à usage social)55,

PLS (prêt locatif social)56.

Il s’agit en outre des prêts suivants, qui ne sont plus distribués :

PLA ordinaire,

PLA-TS (prêt locatif aidé très social),

PLA-LM (prêt locatif à loyer minoré),

PCL / PPLS (prêt conventionné locatif, pour la construction de logements locatifs sociaux / prêt pour la location sociale),

PLA-CFF (prêt locatif social du crédit foncier de France).

Les exonérations s’appliquent aux organismes visés à l’article L411-2 du code de la construction et de l’habitation, à savoir :

« les sociétés anonymes d’habitations à loyer modéré ;

les sociétés anonymes coopératives de production et les sociétés anonymes coopératives d’intérêt collectif d’habitations à loyer modéré ;

les fondations d’habitations à loyer modéré ;

les sociétés de coordination mentionnées à l'article L. 423-1-2 ;

les sociétés de vente d’habitations à loyer modéré mentionnées à l’article L. 422-4 ».

La construction de logements sociaux est exonérées pour des durées diverses, résultant de très nombreux dispositifs. Les constructions neuves de logements sociaux bénéficient par nature d’une exonération de 15 ans.

Pour les constructions dont l’ouverture de chantier a été réalisée après le 1er janvier 2002, cette exonération est portée à 20 ans si le logement respecte certaines normes de qualité environnementale32.

Si le prêt a été alloué entre le 1er juillet 2004 et le 31 décembre 2009, ces délais sont de 25 ans (droit commun) ou de 30 ans (avec respect de normes de qualité environnementale).

| Date d’ouverture de chantier | Date de décision de subvention ou de prêt | Droit commun | Logements avec normes environnementales renforcées |

|---|---|---|---|

| Du 01/01/2002 au 15/07/2006 | Jusqu’au 30/06/2004 | 15 ans | 20 ans |

| Du 01/01/2002 au 15/07/2006 | Du 01/07/2004 au 31/12/2018 | 25 ans | 25 ans |

| 16/07/2006 | Du 01/07/2004 au 31/012/2018 | 25 ans | 30 ans |

| 16/07/2006 | À compter du 01/01/2019 | 15 ans | 20 ans |

Récapitulatif des exonérations de taxe foncière pour la construction de logements sociaux

Outre la construction, des logements acquis peuvent bénéficier d’une exonération. Ces logements acquis peuvent l’être dans le cadre d’une opération d’acquisition simple ou une opération d’acquisition avec amélioration financée à l’aide des prêts aidés ou bénéficiant d’une subvention de l’ANRU. Cette exonération est valable 15 ans (25 ans si la décision d’octroi de subvention a lieu entre le 1er janvier 2004 et le 31 décembre 2018).

Il existait un autre dispositif (art 1384 du CGI), éteint en 1979.

Les logements, y compris en VEFA, faisant l’objet d’un contrat de location-accession à la propriété font l’objet d’une exonération de taxe foncière d’une durée de 15 ans. Ces contrats doivent faire l’objet d’une convention et d’une décision d’agrément prise par le préfet. Cette exonération est présente depuis l’imposition 2005.

Il est à noter que la durée reste de 15 ans lorsque l’acquisition de logements PLS par des bailleurs sociaux est réalisée auprès de la société ICADE, filière de la Caisse des Dépôts. Ainsi, un rachat groupé massif a eu lieu en novembre 200933, et rentre dans ce dispositif.

Pour les agréments déposés par l’AFL (ou par les SCI dont elle dispose de la majorité des parts) depuis le 5 mars 2007, une exonération de 15 ans est prévue pour ce type de logements.

Les logements doivent être financés à plus de 50 % par des subventions provenant de la participation des employeurs (« 1 % logement »), et bénéficier d’un taux de TVA réduit (nécessité d’un contrat entre l’AFL et l’État).

Les logements faisant l’objet d’un bail à réhabilitation peuvent être exonérés de taxe foncière pendant la durée du bail. L’exonération était facultative (soumise à délibération) avant 2005.

Depuis 2005, elle est maintenant de plein droit, et s’étend sur toute la durée du bail à réhabilitation. Cependant, les collectivités possédant plus de 50 % de logements sociaux sur leur territoire peuvent délibérer pour retirer cette exonération.

Cette exonération est limitée :

aux organismes HLM ;

aux sociétés d’économie mixte dont l’objet est de construire ou de donner à bail des logements ;

aux collectivités territoriales ;

aux organismes dont l’un des objets est de contribuer au logement des personnes défavorisées et qui sont agréés à cette fin par le représentant de l’État dans le département.

Les logements qui sont :

détenus, par l’EPINORPA (établissement public de gestion immobilière du Nord-Pas-de-Calais, maison mère de l’ex-SOGINORPA);

améliorés au moyen d’une aide financière de l’ANAH ;

l’objet d’une convention avec cette agence ou avec l’État.

Peuvent être exonérés de taxe foncière pendant 15 ans (25 ans si la décision de subvention intervient entre le 1er juillet 2004 et le 31 décembre 2009). Cette exonération n’est pas appliquée à ce jour, ou est intégrée dans les autres dispositifs.

Depuis 2014, l’ancien dispositif des ZUS a été remplacé par les Quartiers prioritaires de la ville (QPV), prévoyant divers dispositifs fiscaux.

En particulier, les locaux :

à usage d’habitation principale

ayant bénéficié des exonérations précédentes57 (construction de logements sociaux),

dont l’exonération précédente est échue (locaux de plus de 15 ans),

dans un QPV,

possédé par un bailleur social ayant signé une convention avec la commune, l’EPCI et l’État en vue de l’amélioration du parc. Cette convention est annexée au contrat de ville,

sont exonérés de 30 % de leur taxe foncière. Cette imposition est établie pour les années 2016 à 2020.

Les logements intermédiaires remplissant les conditions de l’article 279-0 bis A du CGI34, c’est-à-dire respectant les conditions suivantes :

neufs,

issus d’une transformation de locaux à usage de bureaux,

situés dans un territoire avec un déséquilibre important entre offre et demande de logements58,

livrés à des organismes HLM.

Sont exonérés de taxe foncière.

Les exonérations liées aux logements locatifs sociaux sont très nombreuses. Cependant, elles sont plutôt bien déclarées par les organismes de logements sociaux.

Dans ce cadre, il est donc possible de repérer les logements locatifs sociaux à partir de leur exonération. Il faut cependant garder en tête que cette exonération est à durée limitée. Ainsi, les logements locatifs sociaux anciens, ne faisant plus l’objet d’une exonération, ne peuvent être repérés par ce biais.

Une autre possibilité est de repérer les bailleurs sociaux en fonction des logements dont ils disposent : on considérera ainsi comme opérateur HLM de fait tous les organismes possédant plus de X logements faisant l’objet d’une telle exonération.

Enfin, certaines exonérations, notamment liées à des dispositifs très spécifiques (location-accession à la propriété) pourraient être utilisés pour repérer les logements bénéficiant d’un tel dispositif.

Certaines catégories de personnes peuvent bénéficier d’une exonération totale ou partielle de leur taxe foncière. Elles doivent remplir une double condition.

les revenus ne doivent pas dépasser un plafond (10 988 € pour une personne seule pour l’imposition 2019)

Le propriétaire59 doit bénéficier de l’allocation supplémentaire d’invalidité, de l’allocation de solidarité aux personnes âgées, de l’allocation adulte handicapés ou d’être âgé de plus de 75 ans.

Cette exonération n’est applicable que pour l’habitation principale, et à condition que le propriétaire l’occupe. Certaines personnes en établissement de santé peuvent continuer à un bénéficier, à condition de conserver la jouissance exclusive du logement.

Derrière ces conditions de revenus et d’âge, plusieurs dispositifs existent, à savoir :

une exonération partielle pour les contribuables entre 65 et 75 ans,

une exonération totale pour les contribuables de plus de 75 ans,

un lissage de l’exonération pour les personnes auparavant exonérées. En d’autres termes, un contribuable avec des revenus inférieurs au plafond en 2015 et supérieur en 2016 obtiendra une minoration temporaire de sa part à payer en 2016. Ce dispositif touche surtout la suppression de la demi-part des veuves.60

Ces exonérations sont présentes dans le tableau suivant (source : Fichiers fonciers 2017). Toutes ces exonérations sont de plein droit et permanentes.

| Code gnextl | Nom du dispositif | Nombre de locaux concernés | Articles CGI |

|---|---|---|---|

| EA | Exonération économiquement faible (ecf) – type A | 84 814 | Articles 1390, 1391, 1391 A, 1391 B, 1391 B bis |

| EB | Exonération économiquement faible (ecf) – type B | 0 | |

| EC | Exonération économiquement faible (ecf) – type C | 833 093 | |

| ED | Exonération économiquement faible (ecf) – type D | 0 | |

| EE | Exonération économiquement faible (ecf) – type E | 20 762 | |

| EF | Exonération économiquement faible (ecf) – type F | 4 979 | |

| EX | Exonération ECF de droits acquis | 0 | |

| E1 | Exonération ECF de droit commun – 100 % – 1ère année | 106 340 | |

| E2 | Exonération ECF de droit commun – 100 % – 2e année | 83 486 | |

| E3 | Exonération ECF de droit commun – 67 % – 3e année | 21 460 | |

| E4 | Exonération ECF de droit commun – 33 % – 4e année | 63 | |

Les propriétés des grands ports maritimes sont exonérées de taxe foncière dans les mêmes conditions que les propriétés publiques (c’est-à-dire être affectées à un service public et être improductives de revenus) (article 1382 du CGI).

Cependant, une partie des propriétés des grands ports maritimes proviennent de transferts de l’État. Dans ce cadre, le code d’exonération change.

Les autres locaux (non affectés à un service public ou productives de revenus) bénéficient d’une exonération (article 1382 E du CGI) de portée générale.

Cependant, et depuis 2016, cette exonération peut être supprimée en tout ou partie par les collectivités territoriales concernées.35 En 2017, aucune collectivité n’a fait ce choix.

Toutes ces exonérations sont de plein droit

| Code d’exonération | Intitulé | Nombre de locaux concernés (France entière) |

Durée | Commentaires | Article CGI |

|---|---|---|---|---|---|

| GM | Transfert de propriétés bâties par l’État aux grands ports maritimes affectées a un service public ou d’utilité générale et non productifs de revenus | 0 | Exonération permanente, identique aux autres services publics. | Art 1382 | |

| GP | Grand port maritime | 237 | Permanent | Exonération sur tous les locaux, pouvant être levée par les collectivités | Art 1382 E |

| G1 – G5 | Transfert de propriétés bâties par l’état aux grands ports maritimes non affectées a un service public ou d’utilité générale ou productifs de revenu – nieme année | 112 | 5 ans | Ces codes ne sont pas utilisés. | Art 1382 E |

Certaines exonérations ne sont pas encore appliquées. Ces dispositifs sont récents, nécessitent des conditions particulières, ou s’appliqueront après 2017.

Lorsqu’un établissement public foncier acquiert des logements dans le cadre d’une opération de copropriétés dégradées d’intérêt national, il peut bénéficier d’une exonération temporaire de taxe foncière, si la collectivité en délibéré ainsi. Cette exonération, établie en 2016, n’est pour le moment pas utilisée.

Sous délibération des collectivités, les OFS-BRS bénéficient d’une exonération de leur taxe foncière à partir de 2018.Pour repérer les OFS-BRS, il est néanmoins préférable de se référer à la table des propriétaires, qui dispose de codes concernant les droits des propriétaires.

Les exonérations pour les propriétaires âgés avec un faible revenu peuvent permettre d’identifier une population paupérisée, et peut servir d’indicateur pour évaluer la qualité du logement. Cette exonération doit cependant être évaluée plus finement, notamment pour faire la différence entre ses différentes modalités d’application.

L’exonération pour les grands ports maritimes touche aujourd’hui des biens très spécifiques, sur des périmètres très particuliers. Ces périmètres étant connus par avance, l’exonération, quoique fiable, risque de ne rien apporter de plus que la classification des propriétaires réalisée par le Cerema.

Certains biens sont exonérés, totalement ou partiellement de taxe foncière en fonction de leur emplacement. Il s’agit de zonages déterminés par décret, s’accompagnant souvent d’autres dispositifs d’incitation fiscale.

Ces exonérations sont toujours tributaires d’une délibération de la collectivité.

Une exonération existait pour tous les immeubles construits dans des zones franches. Cette exonération a concerné tous les immeubles existants. Cependant, la durée étant limitée dans le temps, celle-ci s’est rapidement appliquée uniquement aux locaux neufs. Le premier dispositif (sur les zones franches de 1ere et 2e génération) s’est éteint totalement en 2011.

Une nouvelle exonération concerne tous les immeubles rattachés à une zone franche urbaine de 3e génération36 avant le 31 décembre 2014. En d’autres termes, les immeubles encore exonérés en 2017 sont ceux construits entre le 1er janvier 2012 et le 31 décembre 2014. Il s’agit donc d’un dispositif en cours d’extinction.

Cette exonération ne concerne que deux secteurs au niveau national, à savoir la vallée de la Meuse et la zone d’emploi de Levalanet (Occitanie).

Cette exonération est de plein droit, sauf délibération contraire des collectivités concernées.

Cette exonération s’applique pendant 5 ans aux nouvelles constructions à usage d’activité, et est valable pour toute construction entre le 1er janvier 2007 et le 31 décembre 2020.

Les territoires ayant perdu un nombre d’emplois militaires conséquent37 peuvent être classés en « zone de restructuration de la défense ». La liste des communes est déterminée l’arrêté du 1er septembre 2009 relatif à la délimitation des zones de restructuration de la défense.

Cette exonération est facultative et nécessite une délibération de la collectivité concernée, mais ne peut être modulée.

Il s’agit d’une exonération de 5 ans, réservée aux nouveaux locaux à usage d’activité, et remplissant les conditions pour bénéficier d’une exonération de CFE.

Les établissements participant à un projet de recherche et développement agréé, et implantés dans un pôle de compétitivité peuvent bénéficier d’une exonération totale de taxe foncière. D’une durée de 5 ans, celle-ci nécessite une délibération des collectivités concernées.

Ce dispositif est cependant ancien, et a été abrogé en 2014. Cependant, les locaux construits avant cette date continuent d’en bénéficier jusqu’à extinction du dispositif.

Les PME de certains secteurs d’activité38 pouvaient bénéficier, à partir du 1er janvier 2009, d’un abattement. Celui-ci est valable jusqu’en 2018 pour tous les locaux. Cependant, les locaux qui en bénéficiaient peuvent continuer à en bénéficier jusqu’à l’imposition 2020.

L’abattement de droit commun est de 40 %, pouvant être majoré à 80 % (période 2009-2015) ou 70 % (2016-2020).

À partir de l’imposition 2019, ce dispositif est refondu, avec un taux de base de 50 % et un taux majoré de 80 %. Il s’applique maintenant aux ZFANG (Zones Franche d’Activité de Nouvelle Génération). L’exonération est sans limite de durée.

Dans les deux cas, cette mesure peut être supprimée par délibération des collectivités territoriales concernées.

La transformation de Mayotte en département français a eu pour conséquence l’application des règles de fiscalité au territoire. Dans ce contexte ont eu lieu, depuis 2013, un travail de régularisation des constructions.

Il s’agit notamment d’habitations principales édifiées illégalement sur des propriétés publiques (État, communes, département ou EPCI). Pour aider à la régularisation, ce type de propriétés bénéficie d’abattements fiscaux.

Les habitations principales régularisées sont ainsi l’objet d’un abattement dégressif sur 5 ans (100 % la première année, 80 % la 2e…), si ces habitations ont été régularisées entre le 18 septembre 2013 et le 31 décembre 2016.

Il est cependant rappelé que les données liées aux taxes foncières dans les DROM posent certains problèmes de complétude et de mise à jour39.

Ce dispositif est mis en place depuis le 1er janvier 2018. Il ne concerne aujourd’hui que le Bassin Minier du Nord-Pas-de-Calais, ainsi que 9 communes supplémentaires depuis le 1er janvier 201940.

Le dispositif s’applique pour une période de 7 ans aux nouveaux établissements à usage d’activité. Un dispositif dégressif s’applique sur les 3 années suivantes.

Il s’agit d’une exonération de 50 %, portant sur les établissements créés entre le 1er janvier 2018 et le 31 décembre 2020.

Cette exonération est de plein droit. Cependant, les collectivités peuvent délibérer pour exonérer les entreprises sur les 50 % restants.

Les zones de revitalisation rurales41 disposent de 2 dispositifs incitatifs :

Les quartiers prioritaires de la ville (QPV) bénéficient de trois exonérations :

une exonération pour les logements sociaux, qui est décrite dans la partie réservée aux logements locatifs sociaux.

une exonération sur les locaux commerciaux. Cette exonération touche tous les immeubles affectés à une activité commerciale, c’est-à-dire toutes les ventes de biens (commerces, hôtels, restaurants, garages, pharmacies….)61. Ces immeubles doivent en outre bénéficier d’une exonération de la CFE au titre de l’article 1466 A du CGI. Cette exonération de 100 % s’applique à tous les immeubles, à partir du 1er janvier 2015, pour une durée de 5 ans.

sous délibération des collectivités, un abattement de 30 % pour les locaux d’habitation issus de la transformation de locaux industriels et commerciaux.

Les locaux d’habitation issus de la transformation de locaux commerciaux ou industriels bénéficient d’un abattement de 30 %, si les collectivités en ont décidé ainsi. Il y a donc nécessité d’une délibération convergente entre toutes les collectivités.

Les locaux doivent être situés sur une commune disposant d’un ou de plusieurs QPV. Le critère est ici la commune : il importe peu que le local soit situé dans ou en dehors du QPV. (exonération ZQ)

Cette exonération remplace une exonération semblable qui portait sur les zones urbaines sensibles, mais qui a été abrogée en 2014.

Sur délibération des collectivités, les locaux d’habitation situés dans le périmètre d’un PPRT bénéficient d’une exonération de 15 ou de 30 %, qui peut être majorée en cas de risques accrus42. Cette imposition a été établie en 2008. Cependant, son taux était de 25 ou 50 % avant 2011.

À partir des impositions 2011, cette exonération peut être portée à 25 ou 50 % pour les logements situés à moins de 3 km de la limite de propriété d’un établissement SEVESO AS.