République

Française

Documentation Datafoncier

Toutes les ressources sur les données foncières

République

Française

Documentation Datafoncier

Toutes les ressources sur les données foncières

Fiscalité

⚠️ Précautions d’usage Cette section regroupe des informations fiscales valables à la date de réalisation de l’étude (2018). Le droit fiscal pouvant faire l’objet de nombreuses modifications, il appartient au lecteur de vérifier les possibles mises à jour réalisées.

Cette présente étude s’intéresse à l’utilisation des données liées à la taxation au sein des Fichiers fonciers retraités par le Cerema, pour la réalisation d’études dans le champ des ministères en charge du Logement, de l’Aménagement et de l’Environnement. Elle n’a pas vocation à traduire l’état du droit fiscal, mais seulement à en esquisser les grandes lignes. L’angle choisi pour cette étude est donc de préférer la simplicité à l’exhaustivité.

À ce titre, l’étude ne décrit pas les nombreux cas particuliers issus des procédures fiscales, simplifie de manière importante certains mécanicismes fiscaux, ou opère des raccourcis conséquents en matière de droit fiscal, que l’auteur a considéré comme non significatifs au regard de l’exploitation de ces fichiers pour des études liées à l’environnement, le logement, l’aménagement, les risques, etc.

Les Fichiers fonciers sont issus de données liées à la taxation foncière. Il est donc nécessaire de connaître la manière dont cette taxe est élaborée pour mieux comprendre le périmètre d’utilisation de cette base dans le champ de l’aménagement du territoire.

Cette étude fait donc le point sur le droit fiscal en application, et sa concrétisation dans la base de données.

Cette partie étudie plus en détail la taxation sur le foncier non bâti, c’est-à-dire sur les parcelles.

La suf (ou subdivision fiscale) est l’unité élémentaire du calcul de l’impôt, sur laquelle est calculée la valeur locative cadastrale. Les valeurs locatives cadastrales sont déterminées, pour le non bâti, par comparaison avec une parcelle de référence partageant le même groupe de nature de culture. En pratique, la valeur locative d’un terrain classé en « verger » sera déterminée à l’aide d’un autre terrain classé en « verger » sur la même commune.

Il y a donc segmentation de l’impôt sur le foncier non bâti en fonction de la nature de culture de la suf, la localisation dans la commune et le classement de la parcelle. Il existe 13 natures de cultures :

Les natures de cultures sont les suivantes. Leur contenu est inscrit dans la variable « cgrnum » des Fichiers fonciers (table des suf). Le Cerema recrée ensuite, à la parcelle, les variables dcntXX, qui somment les surfaces de chaque nature présentes sur la parcelle.

Certaines catégories spécifiques mériteraient d’être testées de manière exhaustive, et notamment les catégories « eau », « carrières » et « chemin de fer ». À ce stade, les éléments en notre possession ne permettent pas de conclure sur la fiabilité du classement (ni dans un sens, ni dans l’autre)1. Des tests supplémentaires seraient ainsi nécessaires.

| Groupe de nature de culture | Signification (cgrnumtxt) |

|---|---|

| 01 | Terres |

| 02 | Près |

| 03 | Vergers |

| 04 | Vignes |

| 05 | Bois |

| 06 | Landes |

| 07 | Carrières |

| 08 | Eaux |

| 09 | Jardins |

| 10 | Terrains à bâtir |

| 11 | Terrains d’agréments |

| 12 | Chemin de fer |

| 13 | Sol |

Le classement des terrains dans ces 12 natures de culture a été réalisé en 1961. Il dépend ensuite de la déclaration des mises à jour par les propriétaires, à l’aide du formulaire « IL ».

De manière générale, les noms de ces groupes de nature de culture restent très trompeurs, et soumis à interprétation. De même, les déclarations de changement de nature de culture restent rares, en raison notamment de l’intérêt fiscal limité.

En résumé :

Dans ces conditions, le passage de terrains naturels à artificiels est bien déclarée, puisque les conséquences fiscales sont très importantes. Pour les autres changements, la nature de l’occupation des sols telle que déclarée dans les Fichiers fonciers est peu fiable.

La nature de culture est donc déterminée de plusieurs manières :

Les mises à jour sont rares, et résultent principalement des constatations d’office et des remontées des commissions communales.

Concernant le classement en « terrain à bâtir », il peut résulter de plusieurs sources : permis de construire, acte notarié, document d'arpentage de lotissement, déclaration du propriétaire, constatation d’office par le géomètre, etc.

On considère généralement que les codes de nature de type jardins, terrains à bâtir, terrain d’agrément, chemin de fer et sol sont des terrains artificialisés. Cependant, d’un point de vue fiscal, les taxes sur le foncier non bâti correspondent à toutes les suf, hors celles de type « sol ». Dans tous les cas, lorsque l’on parlera de foncier non-bâti, on parlera donc de toutes les sufs à part celles de type « sol », qui seront pour leur part passibles des taxes sur les propriétés foncières non bâties.

Selon un rapport de la cour des comptes2, la taxe sur le foncier non bâti est d’un rendement faible. En 2015, elle rapportait 1,01 Mds€. Cela représente ainsi 1,3 % des 79 Mds€ de recettes des impôts directs locaux. A titre de comparaison, la taxe sur le foncier bâti représente une recette de 30,5 Mds€.

Attention : cette analyse globale a uniquement pour but de donner des ordres de grandeur sur la taxe sur les propriétés foncières non bâties, et ne saurait être utilisée pour la comparaison avec des situations individuelles.

Sur le département de la Somme, la base fiscale de la taxe sur les propriétés foncières non bâties est de 41 M€, pour un total de 566 000 ha passibles de cette taxe, soit une taxation d’environ 80 € par hectare. Le taux de taxation communal3 est d’environ 30 %4. La taxe moyenne est donc de 24 € par hectare.

De plus, il existe de faibles différences de prix entre les natures de culture, à l’exception notable des terrains à bâtir ou d’agrément, mais qui concernent de faibles surfaces. En d’autres termes, les terrains classés en « terre » concernent souvent des terrains agricoles de grande taille, mais taxés de manière faible. A l’inverse, les terrains classés en « terrains à bâtir » sont plus fortement taxés, mais ne concernent que de petites surfaces.

Au final, la taxe à payer sur un terrain reste de l’ordre de quelques dizaines ou centaines d’euros, à comparer à l’imposition sur le foncier bâti, qui est de l’ordre du millier d’euros5.

Dans ces conditions, les propriétaires ne font pas forcément de démarches pour réévaluer ou baisser leurs impôts, les gains se chiffrant en dizaines d’euros, voire moins. De même, les services fiscaux se concentrent surtout sur les mises à jour du foncier bâti.

En conclusion, il faut rester très prudent sur les données liées à l’occupation des sols et aux exonérations pour le foncier non bâti. Ainsi, on ne peut considérer comme fiable que les évolutions liées à un process automatique, ou proposée par l’administration à l’issue d’un acte administratif.

Il existe une majoration pour certains terrains constructibles non bâtis. Cette majoration est ainsi calculée dans un champ à part dans les Fichiers fonciers. La majoration prend l’effet d’une augmentation de la base d’imposition. Au vu de leur complexité, les conditions d’application de cette taxe ne seront pas traitées ici.7

Certaines propriétés peuvent bénéficier d’exonérations dites « permanentes ». Celles-ci sont accordées de droit, de manière totale, pour les groupes suivants6 :

Pour les catégories de terres considérées comme agricoles (liste ci-dessous), il est appliqué un abattement de 20 % (70 % dans les DOM et 100 % en Corse). Il s’agit d’une « valeur filet » : si le terrain bénéficie d’une autre exonération, c’est cette dernière qui s’applique.

Il faut noter que les « jardins » bénéficient d’une exonération pour les terrains agricoles. Cependant, au regard du nom relativement trompeur, de nombreux terrains artificialisés sont déclarés en « jardin ». A ce stade, il est donc conseillé de considérer les terrains de type « jardin » en « artificialisé » pour les usages métier.

| Groupe de nature de culture | Signification (cgrnumtxt) | Exonération pour les terrains agricoles |

|---|---|---|

| 01 | Terres | Oui |

| 02 | Près | Oui |

| 03 | Vergers | Oui |

| 04 | Vignes | Oui |

| 05 | Bois | Oui |

| 06 | Landes | Oui |

| 07 | Carrières | Non |

| 08 | Eaux | Oui |

| 09 | Jardins | Oui |

| 10 | Terrains à bâtir | Non |

| 11 | Terrains d’agréments | Non |

| 12 | Chemin de fer | Non |

| 13 | Sol | Non |

Si la commune en a délibéré ainsi, il existe par exemple une exonération permanente pour les terrains plantés en oliviers. Les contribuables doivent faire une déclaration en ce sens.

Cette exonération est donc limitée à un certain nombre de communes, ce qui ne permet pas de l’utiliser pour des études à portée nationale. Cependant, des études locales, portant sur les communes ayant instauré l’exonération, pourraient être menées.

Ces exonérations sont valables sur tout le territoire français, c’est-à-dire ne dépendent pas d’une délibération des collectivités territoriales.

Elles concernent :

Les collectivités peuvent délibérer pour accorder les exonérations suivantes :

Ces exonérations sont globalement peu accordées. Limitée à un faible nombre de communes, cette exonération ne permet pas d’observer des orientations nationales. En revanche, elle pourrait servir de base à des analyses locales.

Il existe en pratique deux exonérations permanentes utilisées dans les Fichiers fonciers, les autres codes étant très peu usités. Il s’agit de l’exonération permanente totale, qui couvre les biens publics, et de l’exonération liée aux chemins de remembrement.

Cette exonération est assez précise, et cible plutôt bien les chemins de remembrement. Elle peut donc être utilisée pour repérer une partie des chemins ruraux. Il y a relativement peu d’erreurs dans cette modalité, c’est-à-dire que les chemins repérés de cette manière sont bien des chemins de remembrement7. Cependant, cette modalité ne porte que sur les chemins ayant fait l’objet d’un remembrement. A ce titre, cela ne permet pas de repérer la totalité des chemins ruraux. Cette variable peut donc être utilisée :

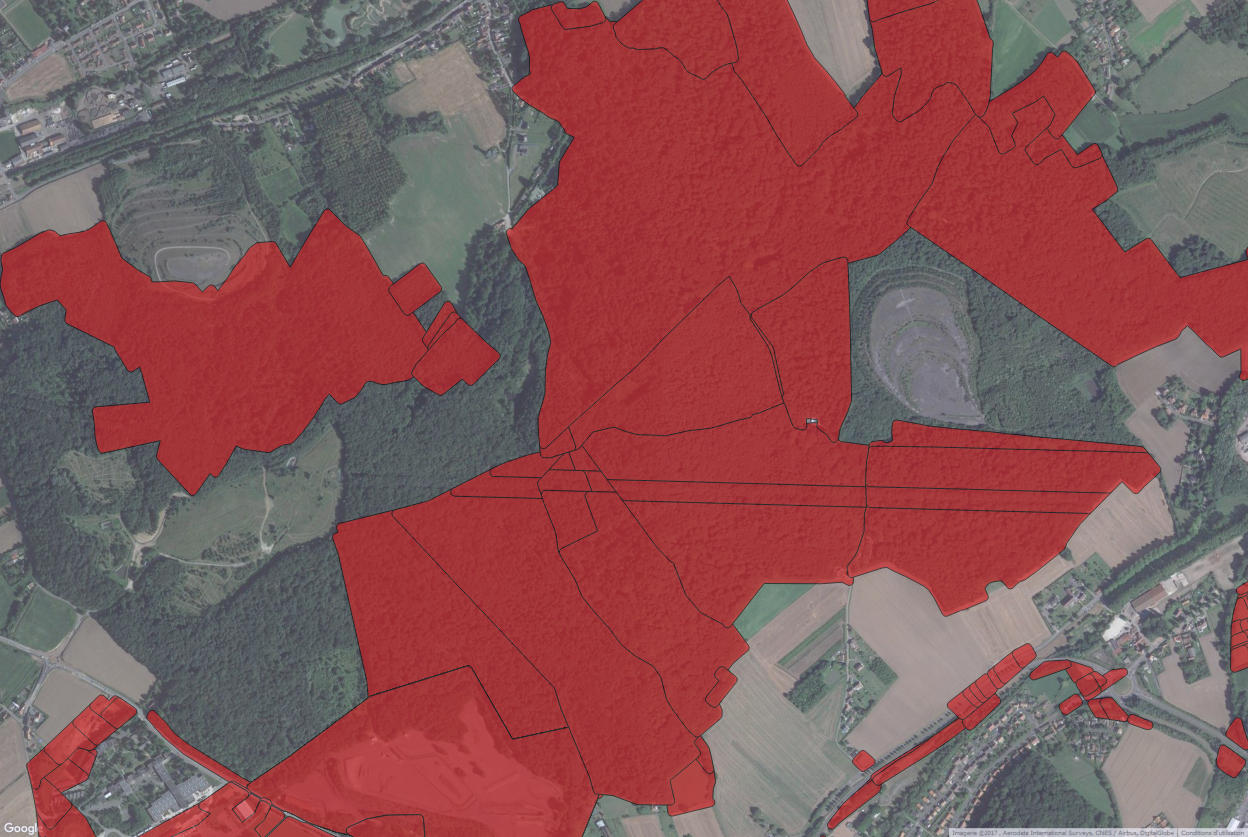

Représentation, en rouge, des parcelles ayant l’exonération « RT » (chemins de remembrement). Un tampon a été effectué sur ces parcelles pour en améliorer la lisibilité. L’identification de ces parcelles est intéressante, mais ne représente pas la totalité des chemins ruraux.

L’exonération « EP » représente en très grande partie des biens publics affectés à un service public. Cette modalité est donc utilisable. Sur les tests utilisés, les biens présentés étaient publics, et pour la plupart affectés à un service public. Cependant, nous avons observé un certain nombre de terrains semblant rentrer dans les critères d’exonérations, mais ne bénéficiant pas de cette modalité.

En effet, cette modalité n’est pas forcément exhaustive, les services publics ayant des stratégies différentes de déclaration / exonération. En d’autres termes, certaines collectivités ne mettent pas à jour leurs déclarations.

À travers cette modalité, on observe de très nombreux types de biens :

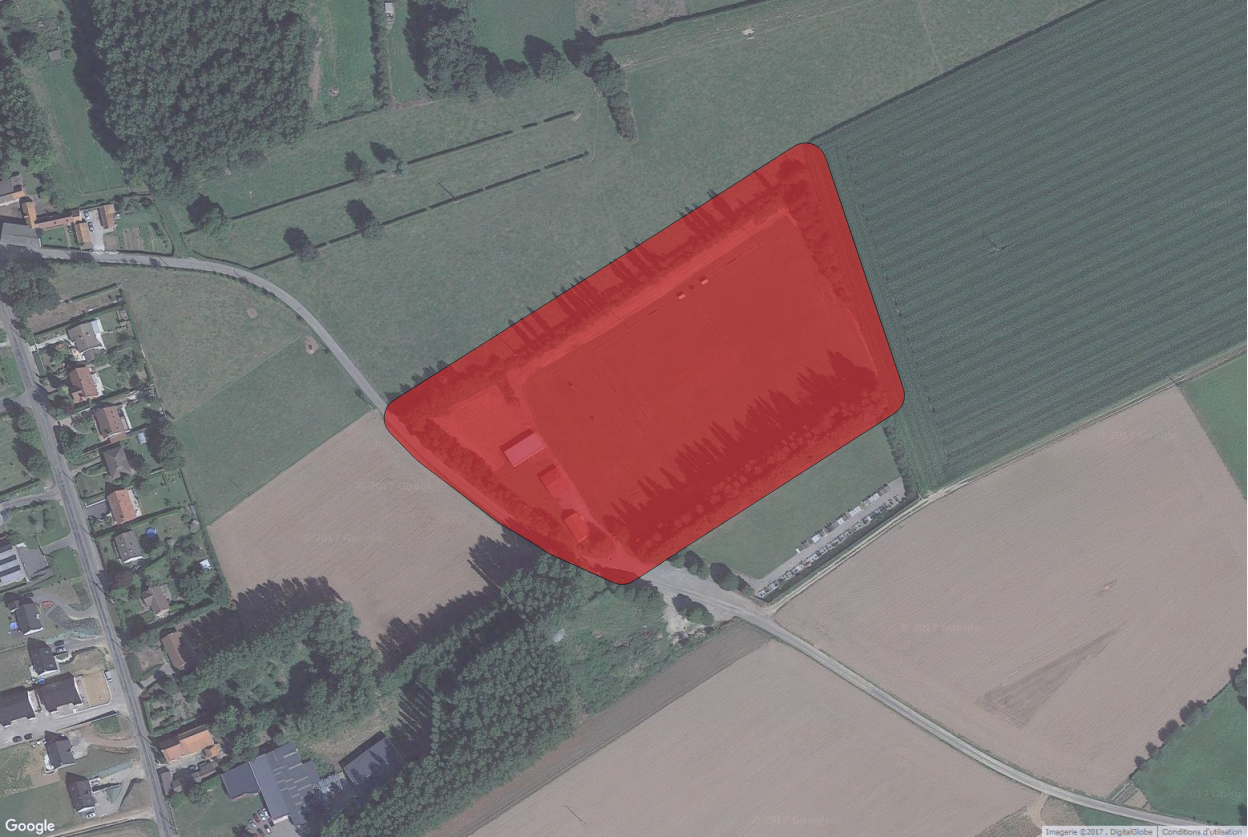

4 types de terrains possédant une exonération « EP » (route, forêt, chemins ruraux et terrain de foot).

Il faut noter que certains locaux publics ne sont pas taxés. A ce titre, les terrains sont donc considérés fiscalement comme non bâtis, et donc soumis à la taxe foncière sur les propriétés non bâties. Ces propriétés étant publiques, ces terrains peuvent être eux-mêmes exonérés.

C’est notamment le cas pour les mairies : si la mairie est seule située sur une parcelle, il est possible que cette parcelle soit considérée comme « non bâti » et exonérée selon l’exonération permanente « EP ».

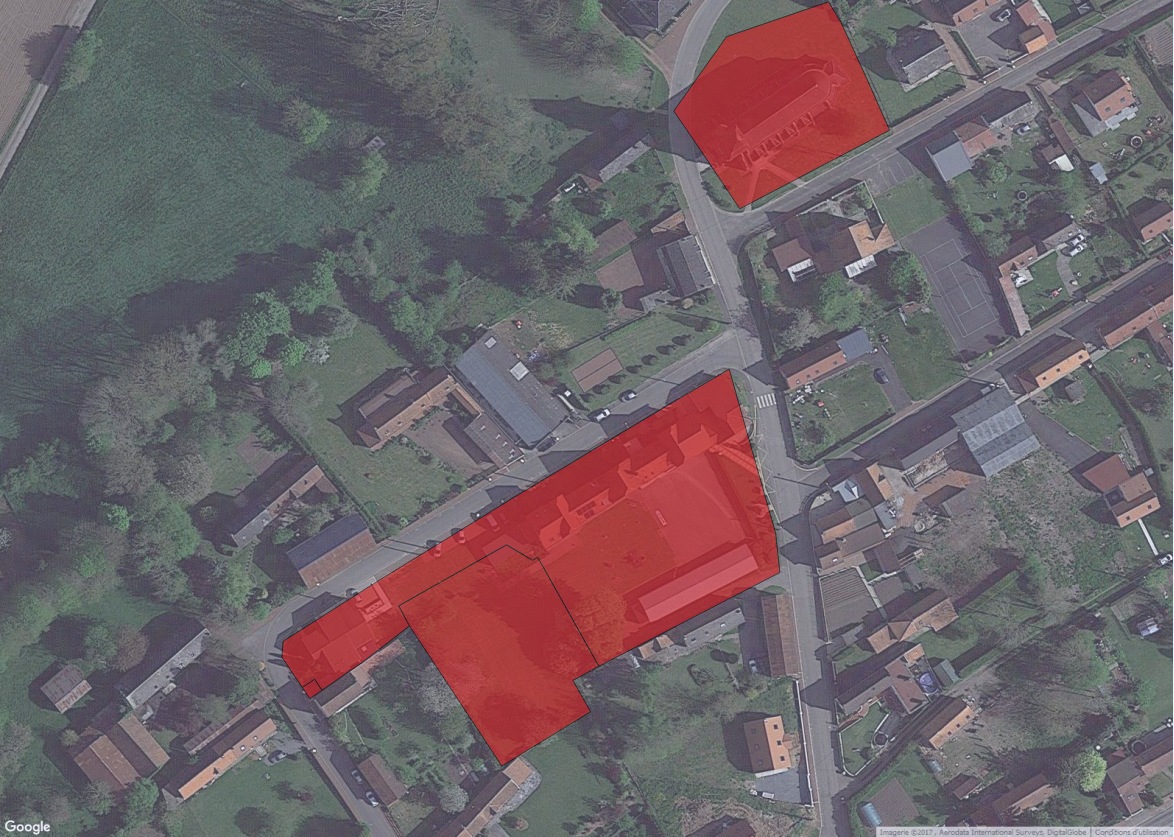

Les parcelles en rouge sont celles exonérées selon la modalité « EP ». Elles concernent ici la mairie et l’église.

La modalité « EP » peut ainsi être utilisée pour repérer les propriétés publiques affectées à un service public et non génératrices de revenu, en gardant en tête que ce repérage n’est pas exhaustif. Le croisement avec d’autres bases de données peut permettre de différencier les objets présents dans la base.

Les exonérations temporaires sont inscrites dans la variable gnexts. Celle-ci possède plusieurs types de déclarations :

| Type d’exonération | Codes correspondants | Remarques |

|---|---|---|

| Terrains agricoles | DA (dans les DOM) TA (en métropole) |

Clause « filet » : cette exonération n’est pas prise en compte si une exonération plus importante est présente. Exonérations de plein droit |

| agriculture biologique | CB | Exonération nécessitant une délibération de la commune |

| Terrains en site Natura 2000 | NA | Exonération de plein droit, si la parcelle est inscrite sur une liste déterminée par le préfet. |

| Terrains plantés (exonérations de plein droit) | ER (régénération) PB (plantation de bois) PF (plantation de feuillus) PR (plantation de résineux) TU (plantation d’arbres truffiers) |

Ces exonérations ont des durées variables (entre 10 ans et 50 ans), et sont soumises à une procédure de déclaration et de certificat de la part du propriétaire. |

| Terrains plantés (exonérations accordées par les collectivités) | NO (plantation de noyers) OL (plantation d’oliviers) VG (plantation de vergers) |

Ces exonérations ne peuvent se faire qu’après délibération des collectivités. |

Cette exonération est de loin la plus répandue, puisqu’elle concerne la totalité des terrains naturels, agricoles et forestiers. Elle est la conséquence directe du groupe de nature de culture du terrain.

L’utilisation de cette exonération n’apporte donc rien de plus que la variable cgrnum, l’exonération étant obligatoire pour les cgrnum compris entre 1 et 6 ou égaux à 8 ou 9.

Cette exonération peut permettre de repérer les terrains cultivés pour l’agriculture biologique. Les tests montrent que cette variable peut être utilisée de manière fiable.

Cependant, très peu de communes ont délibéré pour accorder ce type d’exonération. A titre d’illustration, cette exonération concerne, en 2015 :

Cette variable est donc très intéressante. Cependant, au vu du faible nombre d’entités concernées, elle doit être réservée à des études très locales, sur les périmètres de communes l’ayant instauré.

Les terrains concernés doivent remplir les conditions suivantes :

Le propriétaire peut ensuite faire une demande de dispense de la taxe foncière. Les données montrent que seule une minorité de terrains fait l’objet d’une exonération. Dans ce cadre, il y a plusieurs explications :

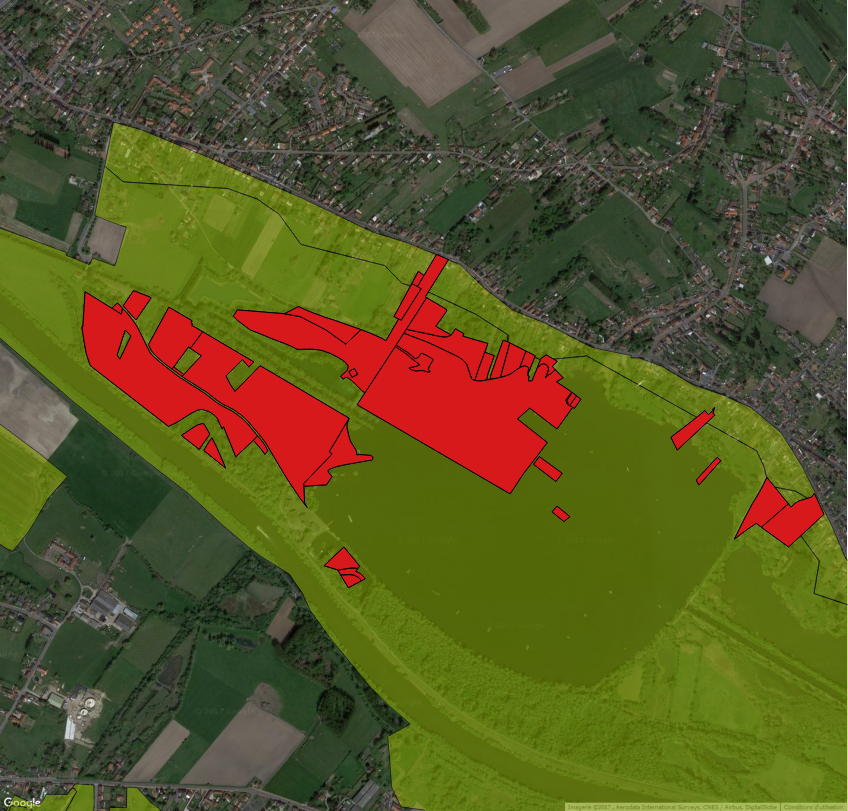

Les SUF en rouge sont exonérées au titre de Natura 2000. Le périmètre en vert indique l’intégralité du site Natura 2000 ayant fait l’objet d’un DOCOB.*

Dans tous les cas, les terrains exonérés sont bien situés dans un périmètre Natura 2000. Même si la base n’est pas forcément exhaustive, nous sommes cependant certain que ces terrains sont situés dans un site Natura 2000 avec DOCOB, et que les propriétaires ont signé un engagement de gestion.

Les exonérations pour plantation de bois correspondent globalement à des parcelles situées dans un espace boisé. Cependant, une partie d’entre elles est située en cœur de forêt, et constitue plutôt une régénération de forêt qu’à une nouvelle plantation.

Concernant les autres parcelles, celles-ci paraissent être en cours de plantation. On peut cependant noter certaines parcelles bénéficiant de l’exonération, et n’étant pas plantées. Il peut cependant s’agit de parcelles démarrant la plantation ou au contraire ne fin d’exploitation.

Cette variable présente donc un potentiel certain, notamment pour la détection des micro-boisements, ou anticiper la progression de la foret à plusieurs années. Cependant, d’autres études de fiabilité plus poussées seraient nécessaires pour conclure sur les possibles utilisations de cette variable.

Ces exonérations concernent un nombre réduit de collectivités, à une exception près. Ainsi, l’exonération ‘VG’ touche 18992 SUF sur le département des Pyrénées-Orientales, ce qui constitue un stock suffisant pour une étude statistique régionale.

Cette variable est donc très intéressante. Cependant, au vu du faible nombre d’entités concernées, elle doit être réservée à des études très locales, sur les périmètres de communes l’ayant instaurée.

| Exonération | Nombre de départements concernés | Nombre de suf concernées |

|---|---|---|

| VG (vergers) | 27 | 41 794 (dont 18 992 dans le 66) |

| NO (noyers) | 6 | 401 |

| OL (oliviers) | 8 | 3 787 |

Une fois regroupées, il est possible d’utiliser le groupe de nature de culture pour déterminer le caractère artificialisé ou non de la parcelle. Ce regroupement permet d’avoir une information fiable sur la dynamique d’artificialisation des territoires. Cet usage est maintenant bien documenté8.

De manière générale, pour le non bâti, les données liées à l’exonération et à la taxation ne concernent que quelques usages spécifiques.

Il est possible de repérer une partie des chemins de remembrement à l’aide des données d’exonération et de taxation.

Il est possible, via les exonérations, de retrouver les terrains situés dans un site Natura 2000 doté d’un DOCOB et donc les propriétaires ont signé un engagement de gestion.

Grâce à cette méthode, il est possible de retrouver les terrains publics affectés à un service public et improductif de revenu. Cette liste de terrains constitue une première indication des propriétés de la collectivité, et pourrait être utilisé dans le cadre de la définition d’une stratégie patrimoniale.

Les données d’exonération sont présentes sur un nombre réduit de communes, et semblent donc non utilisables à un niveau national. Cependant, dans certains cas, il pourrait être possible d’utiliser ces exonérations :

Dans ce cadre, il semblerait que la thématique des vergers semble être la plus prometteuse. En effet, les autres thématiques (dont celle liée à l’agriculture biologique) sont trop peu répandues pour servir d’échantillon statistique, ou étudier un territoire plus large que la commune. À l’avenir, si davantage de communes délibèrent, il est possible que cet état de fait évolue.

Pour sa part, les exonérations liées aux plantations de bois seraient à approfondir.

Il est possible d’utiliser ces données pour permettre une évaluation fine des politiques publiques liées à la taxation foncière. En d’autres termes, même si elles concernent de faibles montants, les exonérations ont-elles eu l’effet escompté sur le territoire ? De même, il est facile de déterminer la répartition fiscale actuelle, ainsi que de réaliser des simulations dans le cadre d’évolutions de politiques publiques.

La taxation sur le foncier non bâti est utilisable dans certains cas (ex : définition de l’artificialisation), ou pour repérer certains éléments précis. Elle est en outre utile pour évaluer les politiques publiques d’exonération / taxation à l’échelle nationale.

Cependant, dans les autres domaines, la taxation sur le foncier non bâti porte sur de faibles montants, et par conséquent peut avoir une mise à jour de qualité discutable. Dans ce contexte, les utilisations des données de taxation sur le non bâti doivent être réalisées avec précaution.

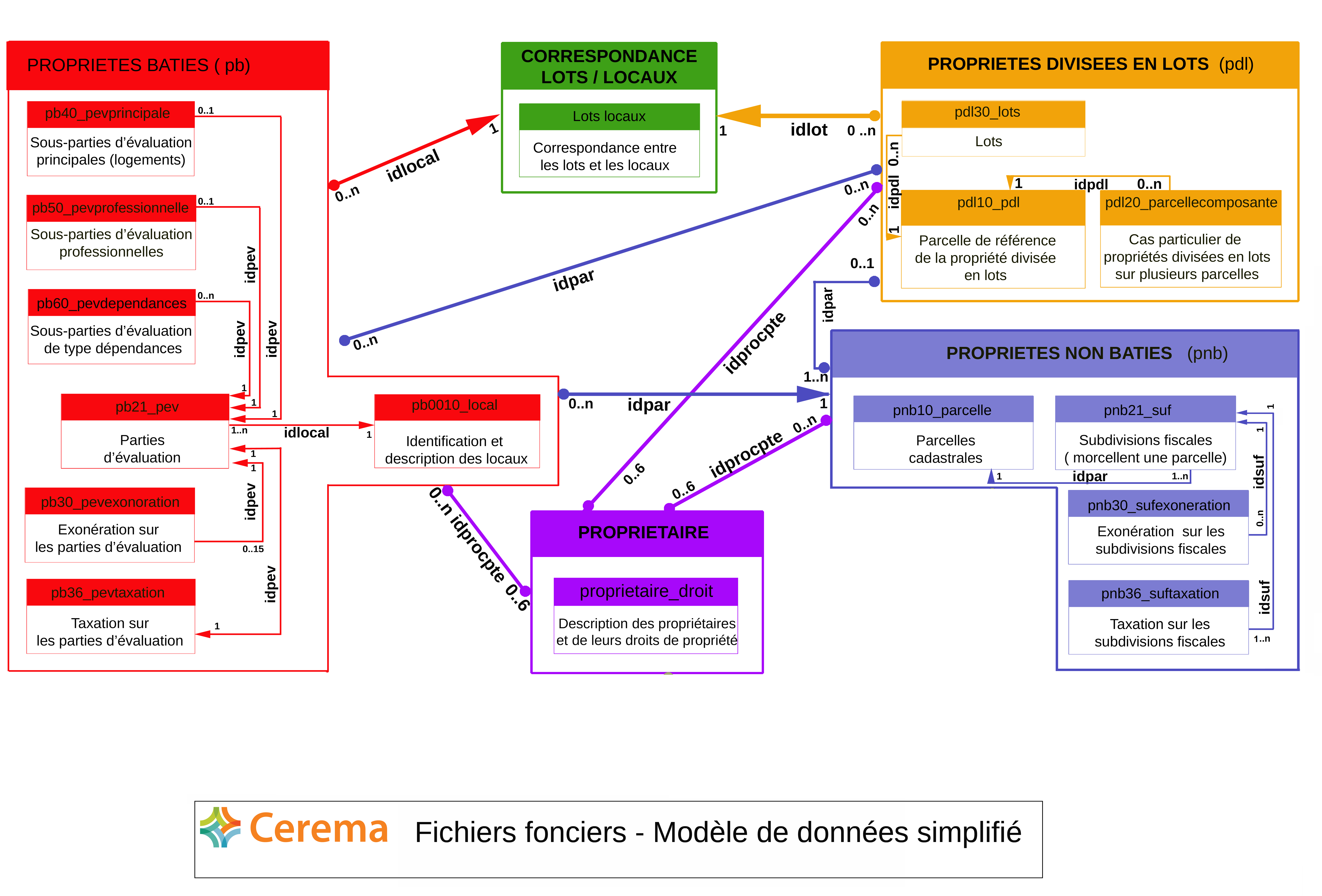

Les données liées aux taxations sont réparties dans le bloc « pnb », et donc réparties dans les trois tables suivantes ;

Pour rappel, la base d’imposition est calculée ainsi : base d’imposition = (1-exonération) * valeur locative de la suf

Emplacement des tables décrivant les propriétés non bâties.

Cette table liste la totalité des suf présentes sur les parcelles du territoire. L’identifiant idsuf est unique (une suf correspond à une seule ligne). Il est composé de son identifiant parcellaire, augmenté d’un code de lettre indicatif.

Le groupe de nature de culture (cgrnum) est présent au niveau de la suf.

La table contient les données relatives à la valeur locative cadastrale.

La table contient en outre les données relatives aux exonérations permanentes. En particulier, certaines suf bénéficient d’exonérations permanentes, notamment en raison du caractère de leur propriétaire.

Cette table contient les données liées à la taxation, notamment la base d’imposition. Cette table contiendra 4 bases de taxation selon les 4 collectivités bénéficiaires de la taxe foncière :

Cette table contient en outre les données liées à la majoration pour terrain constructible. Les données liées à l’imposition sont calculées après application des exonérations.

Cette table contient les exonérations temporaires, c’est-à-dire les exonérations liées à la nature même du sol. Cette table contient en outre les années de début et de fin si l’exonération est limitée dans le temps. Une ligne de cette table indique :

Une suf exonérée à 100 % pour le taux communal et 20 % pour le taux intercommunal sera donc renseignée deux fois.

La table suf contient toutes les suf d’un département, en théorie sans doublons. La table suf_taxation contient toutes les suf d’un département, sans doublon. On a donc une jointure exacte entre la table « suf » et la table « suf_taxation ».

La table suf_exonération contient pour sa part uniquement les parcelles faisant l’objet d’une exonération temporaire. A ce titre, toutes les suf ne sont pas présentes. Néanmoins, une suf peut être présente plusieurs fois, avec une collectivité différente qui exonère.

En général, chaque suf ne peut faire l’objet que d’une seule exonération de la part d’une collectivité. En pratique, on observe un nombre réduit de suf possédant plusieurs types d’exonération pour une même collectivité.

| idsuf | ccolloc | ccolloctxt | pexn | gnexts | jandeb | jfinex | rcexnba |

|---|---|---|---|---|---|---|---|

| 400010000S0001 | A | TAXE ADDITIONNELLE | 10000 | TA | 0 | 0 | 15 |

| 400010000S0001 | C | COMMUNE | 2000 | TA | 0 | 0 | 3 |

| 400010000S0001 | GC | GROUPEMENT DE COMMUNES | 2000 | TA | 0 | 0 | 3 |

Structure de la table « SUF exonération ». La SUF possède donc 3 exonérations, pour chacune des collectivités.

Les exonérations sont donc présentes :

Les données relatives à la taxation sont présentes :

Les majorations liées au terrain constructible sont présentes dans la table taxation.

| Variable | Nom de la variable | Emplacement |

|---|---|---|

| Natures de culture | cgrnum | pnb21_suf |

| Nature de culture spécial | cnatsp | pnb21_suf |

| Revenu cadastral (= valeur locative cadastrale) de l’année | drcsuba | pnb21_suf |

| Revenu cadastral (= valeur locative cadastrale) année 1980 | drcsub | pnb21_suf |

| Base d’imposition, ventilée par bénéficiaire | bisufad1 à bisuafd4 | pnb31_suftaxation |

| Majoration de la taxe pour terrain constructible | majpos1 à majpos4 | pnb31_suftaxation |

| Code d’exonération permanentes | gnexps | pnb21_suf |

| Code d’exonération temporaire | gnexts | pnb30_sufexoneration |

| Collectivité accordant l’exonération temporaire | ccolloc | pnb30_sufexoneration |

| Année de début d’exonération temporaire | jandeb | pnb30_sufexoneration |

| Année de retour à imposition | jfinex | pnb30_sufexoneration |

| Revenu cadastral exonéré, en valeur de l’année | rcexnba | pnb30_sufexoneration |

| ### Prise en compte des exonérations dans la base MAJIC | ||

| En théorie, nous avons : |

`base d'imposition = valeur locative * ( 1 - pourcentage d'exonération )``

Lorsque l’exonération est non nulle, un motif d’exonération doit être inscrit dans un champ (table suf pour les exonérations permanentes et table suf_exonération pour les temporaires).

Les exonérations de plein droit, liées au propriétaire, sont présentes dans la table pnb21_suf. Il s’agit des exonérations liées aux biens publics (routes, propriétés publiques affectées à un service public, chemins de remembrement et biens d’une collectivité située dans une autre collectivité).

Les autres exonérations sont situées dans la table pnb30_sufexoneration, sans distinction de leur caractère temporaire ou non, et de plein droit ou non. À titre d’exemple, l’exonération pour terrains agricoles est situé dans la table pnb30_sufexoneration.

D’après le calcul ci-dessus, la base d’imposition est égale à 0 lorsque l’exonération est égale à 100 %.

Il existe en outre des suf ne possédant pas d’imposition, dont la valeur locative est nulle, et dont la base d’imposition est nulle. En pratique, il s’agit souvent de terrains publics, et devant donc bénéficier d’une exonération de fait. Dans les faits, un certain nombre de propriétés (ex : 27 343 dans le Nord), sont exonérés. On peut donc considérer que les terrains avec une valeur locative égale à 0 sont aussi exonérés.

Il pourrait ici s’agir d’une autre manière de repérer les terrains publics. Cette hypothèse mériterait toutefois d’être testée.

’imposition est entièrement dépendante du groupe de nature de culture et de la surface de la suf. En effet :

Certaines suf possèdent un sous groupe de culture. Ces sous-groupes ont été constitués en 1961, et n’ont pas été mis à jour depuis. En particulier, il n’est pas possible de les modifier via le formulaire IL. Ces mises à jour ne peuvent donc être réalisées que sur la demande des commissions communales ou par le biais de constatations d’offices de la part des géomètres du cadastre.

À ce titre, leur classement doit être considéré avec précautions. Le code est une subdivision plus précise de cgrnum. Certaines exonérations ne peuvent s’appliquer que sur certains sous-groupes de culture.

Certaines parcelles ont, en plus, un code nature de culture spécial. Ce code permet des exonérations. Ce code est indépendant des deux codes précédents et conditionne certaines exonérations.

Le revenu cadastral sert de base au calcul de l’impôt. Cette donnée a été élaborée en 1961, et revalorisée en 1981. Elle n’a pas été mise à jour depuis 1981.

Cependant, elle est majorée chaque année d’une revalorisation forfaitaire (par exemple + 1,01 % pour 2016). drcsub est la valeur de base 1981. drcsuba est la valeur actualisée, et doit donc être préférée.

Certaines suf disposent d’un code d’exonération permanente, selon 5 modalités (dont 3 ont été supprimées en 2015).

Trois modalités correspondent à des biens d’une collectivité située dans une autre collectivité, et étaient à ce titre exonérées de taxe foncière :

Ces modalités ont été supprimées en 2015, mais n’étaient que peu usitées. Un autre code « NI » correspond à la modalité « NON IMPOSABLE – EXONERATION TOUTES COLLECTIVITÉS ». Elle n’est cependant pas utilisée.

Le code « RT » correspond à une exonération touchant des chemins de remembrement. Ce code est équivalent à cnatsptxt = chemin de remembrement. Ce code d’exonération est globalement fiable. Cependant, de manière ponctuelle, certaines parcelles, n’appartenant pas à des chemins de remembrements, prennent cette modalité.

La loi accorde deux types d’exonérations permanentes totales, toutes inscrites avec le code « EP ».

En premier lieu, il existe des exonérations pour les routes et rivières (code général des impôts (CGI), art. 1394 alinéa 1), qu’elles appartiennent au domaine public ou privé. Il est à noter que le domaine public n’est pas cadastré. En second lieu, il existe une exonération pour les propriétés publiques, à condition que celles-ci :

On peut donc exclure les parcelles agricole louées par la commune. Il est à noter que de très nombreux biens publics sont en pratique exonérés de taxes foncières, sans pour autant être inscrits avec le code « EP » (base d’imposition égale à 0). Il est à noter que seules les parcelles ne possédant pas de local rentrent dans cette catégorie.

Les bisufad correspondent à la base d’imposition payée pour chaque collectivité. En pratique, elles correspondent au revenu cadastral du terrain avec un abattement de 20 % pour les terrains agricoles, naturels et forestiers.

Il y a 4 modalités, de bisufad1 à bisufad4, qui correspondent respectivement :

Les champs majposa1 à 4 sont des champs déterminant la majoration de la fiscalité pour les terrains nus devenus constructibles.

Le terrain peut faire l’objet d’exonérations permanentes, en fonction de l’usage de la parcelle. Ces modalités sont exprimées dans la partie « exonération ».

Par nature, les variables liées à la taxation sont très fiables pour déterminer l’impôt effectivement payé par le propriétaire. C’est ainsi notamment le cas des surfaces (dcntXX et dcntpa). Dans cette partie, il sera traité des possibilités d’utilisation des variables dans les champs de l’aménagement du territoire.

A titre d’exemple, le groupe de nature de culture donne l’occupation des sols d’une suf. Si cette parcelle est classée en « verger », cela a une incidence sur l’impôt. Elle est donc très fiable d’un point de vue fiscal, puisque elle servira de base au calcul de l’impôt.

Cependant, le « verger » ne représente dans les faits qu’un classement fiscal. Si l’on observe sur le terrain, on peut s’apercevoir que la suf est constituée en pratique de « terres ».

On a donc l’exemple d’une variable très fiable du point de vue fiscal, mais peu utilisable en matière d’aménagement du territoire.

Le champ cgrnum est fiable s’il s’agit de faire la différence entre artificialisé et non-artificialisé, comme inscrit dans le tableau ci-dessous. Cependant, une question se pose pour la valeur de cgrnum égale à « jardins », que les services fiscaux conçoivent comme agricoles. Au vu des tests de terrain réalisés dans le domaine, il est conseillé de considérer les jardins comme « artificialisé ».

| Groupe de nature de culture | Signification (cgrnumtxt) | Cette modalité correspond-elle à un espace NAF (Naturel, agricole ou forestier) |

|---|---|---|

| 01 | Terres | Oui |

| 02 | Près | Oui |

| 03 | Vergers | Oui |

| 04 | Vignes | Oui |

| 05 | Bois | Oui |

| 06 | Landes | Oui |

| 07 | Carrières | Non |

| 08 | Eaux | Oui |

| 09 | Jardins | Non |

| 10 | Terrains à bâtir | Non |

| 11 | Terrains d’agréments | Non |

| 12 | Chemin de fer | Non |

| 13 | Sol | Non |

Ce code a été créé lors de la première imposition (1961). Sa mise à jour n’étant pas possible via le formulaire IL (absence de case), la mise à jour de ce champ ne peut se faire que via une constatation d’office des impôts ou par décision de la commission communale des impôts directs.

En pratique, ce champ est donc très peu mis à jour.

Les codes de nature spéciale sont reliés pour certains à une exonération. Pour ceux-là, les codes de nature spéciale sont à jour. Il s’agit notamment du code suivant :

| Code nature de culture spéciale | Valeur |

|---|---|

| CHEM | CHEMIN DE REMEMBREMENT |

Pour le moment, aucun autre code n’a été décelé.

La mise à jour de ce code est identique au champ dsgrpf. On peut donc constater que ce code est très peu mis à jour.

Le champ drcsuba est par nature fiable, puisqu’il constitue la valeur locative de la suf. Dans le cadre de cette étude, la formation de cette valeur et ses conséquences n’ont pas été étudiées.

Le champ BISUFAD est par nature fiable, puisqu’il constitue la base d’imposition de la suf. Dans le cadre de cette étude, la formation de cette valeur et ses conséquences n’ont pas été étudiées. Cependant, il est intéressant de noter que de nombreuses valeurs de bisufad sont inscrites à 0.

Il est ici rappelé que les valeurs de bisufad représentent les bases d’imposition liées à une collectivité, selon les modalités suivantes :

En théorie, ces valeurs sont chacune égales à la valeur locative cadastrale, à laquelle on a retiré les exonérations. On observe les relations suivantes entre les différentes impositions :

Un certain nombre de cas affiche une base d’imposition nulle sur les 4 taxes, c’est-à-dire que bisufad1 = bisufad2 = bisufad3 = bisufad4 = 0. Dans ce cas, les suf concernées sont exonérées, de manière permanente ou temporaire.

https://artificialisation.biodiversitetousvivants.fr/les-donnees-au-1er-janvier-2017

L’exception de leur classement en « artificialisé » ou non. ↩

Rapport de la Cour des Comptes : La gestion de la fiscalité directe locale par la DGFiP https://www.ccomptes.fr/sites/default/files/EzPublish/20170201-rapport-gestion-fiscalite-directe-locale-dgfip.pdf ↩

Pour rappel, l’impôt payé est égal à la base d’imposition multipliée par le taux. ↩

Les données détaillées commune par commune sont présentes sur :https://www.impots.gouv.fr/portail/statistiques ↩

Ces ordres de grandeurs sont volontairement simplifiés à l’extrême. Le propos est ici de rappeler que la taxe foncière sur les propriétés non bâties est très faible par rapport à d’autres charges portant sur les propriétaires. ↩

Article 1394 du code général des impôts. La liste est non exhaustive et ne reprend que les principaux cas. ↩

Il est à noter que le repérage de ces chemins peut aussi se faire en utilisant le code de nature spéciale (code cnatsp) égal à ‘CHEM’. Les deux méthodes sont strictement équivalentes. ↩

https://datafoncier.cerema.fr/ouverture-du-portail-national-dedie-la-consommation-despaces-0 ↩

Cette notion, très complexe est décrite en détail sur http://bofip.impots.gouv.fr/bofip/4158-PGP ↩

Article 330 de l’annexe II du CGI : « Le redevable de la taxe foncière sur les propriétés non bâties est exonéré lorsque la valeur locative totale des parcelles qu'il possède dans la commune n'excède pas 30 % de la valeur locative d'un hectare de terre de la meilleure catégorie existant dans la commune. » ↩

Il a en outre existé une exonération dans les parcs nationaux (disposition supprimée au 1er janvier 2017) ↩

Document d’objectifs ↩

Pour plus d’informations sur la mesure technique : http://bofip.impots.gouv.fr/bofip/9621-PGP ↩